В нашем современном обществе, забота о пожилых гражданах является одной из наших высочайших приоритетов. У нас есть множество программ и возможностей, которые позволяют старшему поколению наслаждаться достойной жизнью после завершения трудовой деятельности. Однако, одной из самых эффективных и надежных возможностей, способствующих обеспечению финансовой устойчивости на пенсии, является организация накопительной пенсии.

Накопительная пенсия - это механизм, позволяющий пенсионерам аккумулировать свои средства на течение трудовой деятельности и обеспечивать себя финансово после выхода на пенсию. Это инновационное решение, предлагающее полный контроль над своими пенсионными вложениями и возможностью получать стабильный доход на протяжении пожизненного периода.

Вот почему мы хотим предложить вам подробную инструкцию, как создать накопительную пенсию, чтобы вы могли осуществить финансовые планы на будущее с уверенностью и комфортом. Мы рассмотрим шаги, которые следует сделать, чтобы начать аккумулировать свои финансовые средства, развивать их с помощью инвестиций и обеспечить себя стабильным и пожизненным источником доходов после выхода на пенсию.

Описание системы пенсионного накопления: суть и условия участия

В данном разделе мы рассмотрим систему накопительного пенсионирования, предлагаемую государством, которая есть возможность дополнительного формирования пенсионного капитала для определенных категорий граждан.

В рамках такой системы, дополнительные накопления осуществляются независимо от основного пенсионного обеспечения и формируются на индивидуальных счетах граждан. Важно отметить, что участие в системе пенсионного накопления является добровольным и доступно определенным группам лиц.

Прежде всего, система пенсионного накопления предназначена для работников, которые имеют стабильные доходы и желают обеспечить себе дополнительный источник финансового обеспечения на пенсии. Участие в системе позволяет гражданам формировать собственный инвестиционный портфель и вложение дополнительных средств в различные инструменты, такие как акции, облигации или паи инвестиционных фондов.

Выбор уровня накопления в системе пенсионного обеспечения и инвестиции в конкретные активы происходит с учетом рисков и ожидаемой доходности. Это позволяет гражданам самостоятельно контролировать свои накопления и принимать инвестиционные решения в зависимости от своих финансовых целей и предпочтений. Кроме того, накопления распределяются не только на инвестиции, но и на страховую часть, что обеспечивает защиту накопленных средств.

Основным преимуществом системы накопительной пенсии является возможность получения дополнительного дохода во время выхода на пенсию. Чем больше гражданин вложил в систему, тем больше он может ожидать получить дополнительных средств к своей основной пенсии. Также следует отметить, что система пенсионного накопления не является заменой или конкурентом основного государственного пенсионного обеспечения, а лишь дополняет его.

Преимущества индивидуального накопительного пенсионного счета

В данном разделе мы рассмотрим преимущества, которые предоставляет индивидуальный накопительный пенсионный счет (ИНПС) по сравнению с традиционными системами пенсионного обеспечения.

- Гибкость: ИНПС позволяет пенсионерам иметь больше гибкости в управлении своими накоплениями и выборе инвестиций, что отличает его от обычной пенсионной системы.

- Индивидуальность: ИНПС учитывает индивидуальные потребности каждого пенсионера, позволяя им формировать свой собственный портфель инвестиций, основываясь на их риск-профиле и финансовых целях.

- Контроль: Пенсионер имеет возможность более активно контролировать свои пенсионные накопления, получая информацию о состоянии своего ИНПС и контролируя процесс инвестирования.

- Индексация: В отличие от обычной пенсионной системы, ИНПС предоставляет возможность индексирования пенсионных накоплений, что позволяет сберегать и приумножать свои средства в перспективе.

- Наследование: С более гибкой системой ИНПС, пенсионер имеет возможность передать остаток своих накоплений наследникам, что дает уверенность в сохранении финансового наследия.

Индивидуальный накопительный пенсионный счет предлагает ряд значительных преимуществ в сравнении с традиционными пенсионными системами, обеспечивая больше контроля, гибкости и индивидуальности для пенсионеров. ИНПС также предоставляет возможность сохранения и приумножения пенсионных накоплений в период после выхода на пенсию, что обеспечивает финансовую стабильность и уверенность в будущем.

Шаги для получения накопительной страховой пенсии

В данном разделе представлены основные этапы, которые необходимо пройти для оформления накопительной страховой пенсии. Здесь мы рассмотрим последовательность важных действий, советы и рекомендации, которые помогут вам управлять своими накоплениями и получать достойную пенсию.

Шаг 1. Оценка текущей финансовой ситуации и целей: перед тем, как начать процесс оформления накопительной пенсии, важно определить свои текущие финансовые возможности, обязательства и цели на будущее. Это позволит правильно анализировать свои потребности и выбрать подходящую инвестиционную стратегию.

Шаг 2. Поиск информации по накопительным пенсионным программам: проведите исследование и ознакомьтесь с различными программами накопительной пенсии, предлагаемыми страховыми компаниями. Определитесь, какие из них соответствуют вашим целям и ожиданиям.

Шаг 3. Выбор накопительной пенсионной программы: после тщательного анализа различных программ, выберите ту, которая наиболее подходит для ваших потребностей. Обратитесь к специалисту страховой компании или консультанту, чтобы получить более детальную информацию о выбранной программе.

Шаг 4. Заполнение и предоставление документов: для оформления накопительной пенсии потребуется заполнить определенные документы и предоставить необходимую информацию. Убедитесь, что вы правильно заполнили все формы и приложили необходимые документы.

Шаг 5. Установление инвестиционной стратегии: важно принять решение о том, как будет управляться вашими накоплениями. Обратитесь к профессионалам в области финансового планирования, чтобы разработать инвестиционную стратегию, которая максимизирует вашу накопительную пенсию.

Шаг 6. Отслеживание и регулярное обновление: однажды оформив накопительную пенсию, важно регулярно отслеживать и обновлять свои инвестиционные стратегии и цели, учитывая изменения в вашей жизни и финансовой ситуации.

Обратите внимание, что данный раздел предоставляет только общую информацию и не является конкретной инструкцией по оформлению накопительной пенсии. Для получения более подробной информации рекомендуется обратиться к специалистам из страховых компаний или консультантам в области финансового планирования.

Выбор подходящего пенсионного фонда для индивидуальной накопительной системы

Выбор подходящего пенсионного фонда требует учета нескольких ключевых факторов. Во-первых, следует обратить внимание на репутацию и надежность фонда. Исследуйте историю его работы, проверьте, не было ли случаев финансовых проблем или несоблюдения законодательства. Важно выбрать надежное учреждение, которое заботится о безопасности ваших сбережений и соблюдает требования закона.

Во-вторых, оцените инвестиционные стратегии фонда и его прошлую доходность. Изучите, какие инструменты используются в инвестиционном портфеле и какие результаты были достигнуты в прошлом. Убедитесь, что стратегия фонда соответствует вашим финансовым целям и рискам, которые вы готовы принять.

| Факторы выбора пенсионного фонда |

|---|

| Репутация и надежность фонда |

| Инвестиционные стратегии и прошлая доходность фонда |

| Структура и размер комиссий |

| Уровень обслуживания клиентов |

| Возможность выбора инвестиционных программ |

| Условия и сроки выхода из инвестиций |

Третий важный фактор – структура и размер комиссий, которые взимает пенсионный фонд. Изучите, какие комиссии взимаются за управление, депозитарное обслуживание, административные расходы и другие операции. Убедитесь, что размер комиссий не слишком высок и соответствует предоставляемым услугам и рискам.

Дополнительные факторы включают уровень обслуживания клиентов, возможность выбора инвестиционных программ, условия и сроки выхода из инвестиций. Проанализируйте, насколько компания заботится о своих клиентах и предлагает им гибкие условия.

Итак, выбор подходящего пенсионного фонда требует внимательного анализа и сравнения различных факторов. Правильный выбор поможет вам обеспечить стабильность и рост вашей накопительной пенсии на протяжении многих лет.

Необходимые документы для получения пенсии

В таблице ниже представлены перечень документов, которые вы должны иметь при себе при обращении в учреждение пенсионного обеспечения:

| Документы |

|---|

| Паспорт гражданина РФ (с предъявлением оригинала и предоставлением копии) |

| СНИЛС (Система обязательного пенсионного страхования) |

| Трудовая книжка (с предъявлением оригинала и предоставлением копии) |

| Документ, подтверждающий ваши отработанные годы (например, справка с места работы) |

| Документ, подтверждающий ваше пенсионное страхование |

Эти документы необходимо предоставить в учреждение пенсионного обеспечения вместе с заполненной заявкой на оформление накопительной пенсии. Пожалуйста, обратите внимание, что предоставление полного и точного набора документов является обязательным условием для успешного получения пенсии.

Важно отметить, что для получения подробной информации о дополнительных требованиях и специфике оформления накопительной пенсии, рекомендуется обратиться к специалистам учреждения пенсионного обеспечения.

Возможности досрочного изъятия накоплений из фонда пенсии

Уже находясь на пути к будущей стабильности и финансовой независимости, личный накопительный пенсионный фонд предлагает ряд возможностей для досрочного изъятия собственных средств.

- Частичное изъятие накоплений.

- Погашение ипотечного кредита с использованием накопленных средств.

- Финансирование образования своих детей или внуков.

- Расходы на медицинское обслуживание и лечение.

- Получение средств для приобретения или ремонта жилья.

- Улучшение качества жизни в старости или путешествия.

Необходимо отметить, что возможность досрочного изъятия накоплений может быть предоставлена пенсионерам только при соблюдении определенных условий и требований, установленных фондом пенсии и законодательством. Для получения подробной информации и конкретных инструкций важно обратиться в пенсионный фонд или ознакомиться с правилами, действующими на момент осуществления изъятия.

Абсолютная финансовая свобода и возможность осуществить желаемые планы в будущем могут быть достигнуты благодаря правильному использованию накопительного пенсионного фонда, включая любую из доступных опций досрочного изъятия. Важно ознакомиться с теми вариантами, которые могут быть наиболее полезными и релевантными для каждого индивидуального случая.

Условия и сроки начисления пенсии с платформы капитализации

Пенсия с платформы капитализации, также известная как накопительная пенсия, представляет собой важный способ обеспечения финансовой безопасности в пожилом возрасте. Данная система позволяет гражданам накапливать средства и получать пенсионные выплаты на основе сборов, внесенных в специальный индивидуальный инвестиционный счет. Для получения пенсии с платформы капитализации необходимо соблюдать определенные условия и учесть сроки начисления, чтобы успешно воспользоваться данной системой.

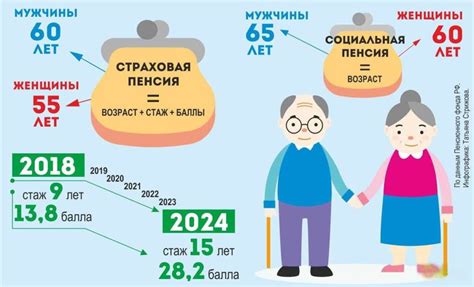

Условия начисления накопительной пенсии варьируются в зависимости от выбранной пенсионной программы. Конкретные критерии и требования могут быть определены в индивидуальном порядке и должны быть четко описаны в договоре между участником и пенсионной организацией. Однако обычно важными факторами являются: стаж работы, размер пенсионных взносов, величина накоплений на инвестиционном счете, а также возраст получателя пенсии.

Сроки начисления пенсии с платформы капитализации также различаются в зависимости от установленных правил и положений. Некоторым гражданам выплаты начисляются после достижения определенного возраста, который определен в законодательстве. Кроме того, обычно сроки начисления могут быть изменены, если положение на рынке инвестиций или правила пенсионной системы подвергаются изменениям. Поэтому рекомендуется быть внимательным и вовремя изучать обновления и новости в данной области.

Получение пенсии с платформы капитализации требует соблюдения определенных условий и учета сроков начисления. Возможность накопления и получения пенсионных выплат на основе инвестиционного счета может быть полезной для обеспечения финансовой стабильности в пожилом возрасте. Важно ознакомиться с условиями и правилами, применимыми в конкретном случае, и быть в курсе изменений, чтобы успешно осуществлять управление личными пенсионными продуктами и достичь желаемых результатов.

Контроль и управление накоплениями в пенсионном фонде: основные принципы и инструменты

В данном разделе мы рассмотрим ключевые аспекты контроля и управления собственными накоплениями в пенсионном фонде. Здесь мы представим вам основные принципы и инструменты, которые помогут вам эффективно управлять вашей пенсионной накопительной программой. Имея хорошее понимание этих аспектов, вы сможете принимать осознанные решения и добиваться максимальной отдачи от своих инвестиций.

Важно понимать, что каждый индивидуальный пенсионер имеет право на контроль и управление своими накоплениями в пенсионном фонде. Однако для эффективного управления необходимо знать основные принципы и использовать доступные инструменты, предлагаемые пенсионным фондом. Ниже перечислены некоторые из них:

| Основные принципы | Инструменты управления |

|---|---|

| Диверсификация инвестиций | Фондовые индексы |

| Высокий уровень безопасности | Облигации |

| Постепенное увеличение риска | Инвестиционные фонды |

| Долгосрочное планирование | Пенсионные счета |

Диверсификация инвестиций - это стратегия, которая помогает снизить риски, связанные с инвестированием. Размещая ваши накопления в различных фондах или инструментах, вы распределяете риски и увеличиваете вероятность получения прибыли в долгосрочной перспективе. Официальные фондовые индексы помогают вам отслеживать представленность акций разных компаний на рынке.

Для тех, кто предпочитает более безопасные инвестиции, облигации являются отличным инструментом. Они позволяют получать стабильный доход в виде процентов, за счет инвестирования средств в различные государственные или корпоративные облигации. Облигации считаются менее рискованными по сравнению с акциями, однако их доходность обычно ниже.

Инвестиционные фонды предоставляют возможность вложить деньги в акции, облигации и другие инвестиционные инструменты путем присоединения к фонду совместно с другими инвесторами. Этот инструмент позволяет диверсифицировать вложения и получать доход в соответствии с выбранной стратегией фонда.

Для учета ваших накоплений и их управления доступны пенсионные счета. Они представляют собой безопасный и прозрачный способ хранения и инвестирования ваших финансовых средств. С помощью пенсионных счетов вы можете контролировать свои накопления, просматривать историю операций и делать необходимые корректировки в соответствии с вашими целями и финансовыми возможностями.

Используя основные принципы и инструменты, представленные выше, вы получите возможность более эффективно контролировать и управлять своими накоплениями в пенсионном фонде. Подойдите к этому вопросу ответственно и обратитесь к специалистам, чтобы принять взвешенные решения в соответствии с вашими потребностями и риск-профилем.

Налогообложение и налоговые вычеты при получении накопительной пенсии

Раздумывая об особенностях финансового обеспечения в пожилом возрасте, необходимо учесть не только важность накопления достаточной суммы для будущей пенсии, но и налоговые аспекты этого процесса. В данном разделе мы рассмотрим вопросы налогообложения и возможности налоговых вычетов, связанных с получением накопительной пенсии.

Основной налог, участвующий в процессе выплаты накопительной пенсии, это налог на доходы физических лиц. Однако, в зависимости от статуса пенсионера и других факторов, применяемые налоговые ставки и методы расчета могут различаться.

Во-первых, стоит обратить внимание на возможность применения налоговых вычетов. Государство предоставляет ряд льгот, которые позволяют снизить размер налоговых платежей при получении накопительной пенсии. Например, могут быть установлены предельные суммы налоговых вычетов, которые могут быть учтены при расчете налога на доходы физических лиц.

Другим важным аспектом налогообложения накопительной пенсии является возможность применения льготных ставок налога. Пенсионеры могут иметь право на уменьшенные ставки или даже освобождение от уплаты налога на доходы физических лиц при получении накопленных средств в виде пенсии. Однако это зависит от конкретных условий и решений налоговых органов.

Для обеспечения прозрачности и правильности расчетов налоговых платежей, необходимо иметь полное понимание налоговых правил и законодательства, регулирующего процесс получения накопительной пенсии. Компетентное планирование финансовых вопросов также стремится учесть возможные вычеты и льготы при расчете налоговых обязательств.

| Тип налога | Описание |

|---|---|

| Налог на доходы физических лиц | Основной налог, применяемый к полученной накопительной пенсии. Могут применяться различные ставки и способы расчета в зависимости от статуса пенсионера. |

| Налоговые вычеты | Льготы, позволяющие снизить размер налоговых платежей при получении накопительной пенсии. Могут быть установлены предельные суммы налоговых вычетов. |

| Льготные ставки | Возможность применения уменьшенных ставок или освобождения от уплаты налога на доходы физических лиц при получении накопленных средств в виде пенсии. Определение ставки зависит от решений налоговых органов. |

Сравнение разных вариантов пенсионных планов для определения наиболее выгодного

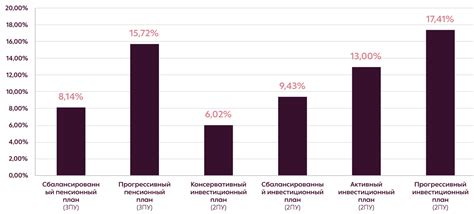

При выборе пенсионного плана для накопительной пенсии имеется множество возможностей, каждая из которых предоставляет различные преимущества и условия. Разбираться во всех этих вариантах может быть сложно, поэтому важно провести сравнение и выбрать наиболее выгодный план.

Один из ключевых факторов при выборе пенсионного плана - это ставка доходности, которая определяет сколько вам будет начисляться на ваш накопительный пенсионный счет. Некоторые планы могут предлагать более высокую ставку доходности, но может существовать и риск инвестиций. Важно провести исследование и определить оптимальное соотношение между доходностью и риском.

Еще одним фактором для сравнения пенсионных планов являются комиссии и сборы. Некоторые планы могут взимать высокие комиссии за администрирование и управление счетом. Это может значительно сократить ваши накопления. Поэтому важно учесть такие расходы и выбрать план с наиболее выгодными условиями по комиссиям и сборам.

Наконец, важно учитывать репутацию и надежность пенсионного плана. Такие факторы, как время на рынке, история доходности и рейтинги пенсионных планов могут помочь вам определить, насколько надежен и стабилен данный план.

Вопрос-ответ

Как оформить накопительную пенсию для пенсионеров?

Для оформления накопительной пенсии необходимо обратиться в пенсионный фонд или страховую компанию, которая предоставляет такую услугу. Вам потребуется заполнить заявление и предоставить необходимые документы, такие как паспорт, пенсионное удостоверение и информацию о доходах. После рассмотрения заявления и подписания договора о накопительной пенсии, вам будут начисляться накопления на ваш счет. Кроме того, важно учитывать условия и правила, предоставляемые пенсионным фондом или страховой компанией, чтобы правильно оформить накопительную пенсию.

Какие документы требуется предоставить для оформления накопительной пенсии?

Для оформления накопительной пенсии необходимо предоставить следующие документы: паспорт, пенсионное удостоверение, информацию о доходах за последний год (например, справку о размере пенсии или справку с места работы). Эти документы позволяют подтвердить вашу личность, пенсионный стаж и фактический доход, на основе которого будет производиться начисление накоплений на ваш счет.

Как оформить накопительную пенсию для пенсионеров?

Для оформления накопительной пенсии пенсионеру необходимо обратиться в пенсионный фонд своего региона и предоставить все необходимые документы, включая паспорт и документы, подтверждающие стаж работы. Также может потребоваться заполнение заявления и подписание договора с пенсионным фондом.