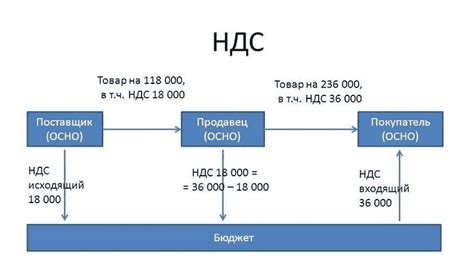

Существует множество ситуаций, когда предприниматели и компании могут иметь право на возврат суммы НДС, уплаченной в прошлом. Изучив процедуру и следуя точным указаниям, можно легко осуществить этот процесс и получить обратно значительные средства. В данной статье мы расскажем вам о шагах и требованиях, которые нужно соблюдать для правильного возврата НДС.

Шаг 1: Внимательно проверьте, соответствуют ли ваши операции и расходы требованиям, предъявляемым для возврата НДС. Отметьте все операции, по которым был уплачен налог, и учтите возможные исключения и ограничения.

Шаг 2: Разберитесь с процессом подготовки необходимой документации. Она должна быть точной, полной и соответствовать требованиям налогового кодекса. Вам понадобятся такие документы, как счета, накладные, акты о выполненных работах и др. Важно, чтобы эти документы были в формате, принятом налоговыми органами.

Шаг 3: Следуйте подробным инструкциям, предоставляемым налоговыми органами. Они могут отличаться в разных регионах и для разных видов деятельности. Внимательно изучите все требования и соблюдайте их. Это поможет избежать ошибок и задержек при возврате НДС.

Не забывайте, что возврат НДС может занять некоторое время, поэтому важно быть терпеливым и следовать всем правилам и инструкциям. Тщательно проверьте и подготовьте всю необходимую документацию, чтобы минимизировать возможные проблемы и максимизировать свои шансы на получение возврата средств.

Анализ возможности возврата суммы НДС

Данный раздел представляет собой подробный план действий по анализу и определению возможности возврата суммы налога на добавленную стоимость (НДС).

Первым шагом требуется провести детальную проверку соблюдения необходимых условий и ограничений, установленных законодательством. C помощью ряда аналитических действий, таких как анализ истории бухгалтерии, документации и операций предприятия, следует оценить результаты, дать оценку потенциальным рискам и выявить возможные возможности возврата.

Далее следует изучить все необходимые нормы и правила, регулирующие возврат НДС. Важно установить актуальные сроки подачи заявления на возврат, а также ознакомиться с требованиями к содержанию и форме документов для предоставления в налоговый орган. Тщательное соблюдение всех требований позволит минимизировать возможность отказа в возврате.

После того, как все подготовительные мероприятия выполнены, следует приступить к оценке суммы НДС, которую можно вернуть. Для этого проводится подробный анализ всех приобретенных товаров и услуг, их соответствие требованиям и ограничениям по возможности включения в списки возвратных издержек. Определение правомерности включения определенных расходов возврата НДС является одной из ключевых задач данного этапа.

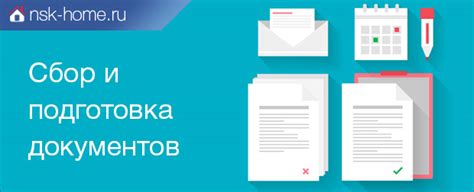

Сбор и подготовка необходимых документов

Для успешного возврата уплаченного налога необходимо предоставить соответствующие документы, которые подтверждают право на возврат. Этот раздел расскажет вам о том, как правильно собрать и подготовить все необходимые документы.

Первым шагом является сбор копий оригиналов договоров, счетов-фактур и других документов, которые подтверждают факт совершения сделок с уплатой НДС. Особое внимание следует уделить точности и полноте информации, так как любая неточность или недостаток может привести к отказу в возврате.

Следующим этапом является проверка соответствия всех собранных документов законодательным требованиям. Необходимо внимательно изучить каждый документ, убедиться в его правильности и соответствии требованиям налогового кодекса. В случае обнаружения каких-либо ошибок или неполноты, следует внести необходимые исправления, чтобы избежать возможных проблем при сдаче документов.

Кроме того, убедитесь в наличии всех дополнительных документов, которые требуются для подтверждения факта уплаты НДС и осуществления сделок. Это могут быть акты приема-передачи товаров, транспортные накладные, документы, подтверждающие проведение работ или оказание услуг и т.д.

Важно отметить, что при сборе и подготовке документов следует обратить внимание на сроки их предоставления. Возможно, вам потребуется учесть сроки хранения оригиналов документов и заявления на возврат, а также соблюдать установленные налоговым кодексом сроки подачи заявления.

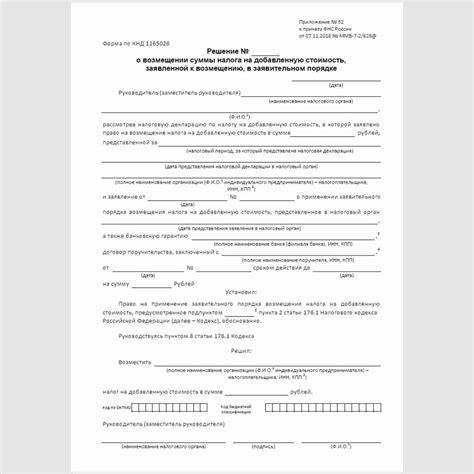

Оформление документов для возврата налога на добавленную стоимость

В данном разделе мы рассмотрим процесс заполнения и подачи заявления на возврат налога на добавленную стоимость (НДС) за предыдущий налоговый период. Весь комплексный процесс будет представлен шаг за шагом. Это позволит вам лучше понять требования и правила, а также избежать ошибок при заполнении заявления.

Прежде всего, необходимо убедиться, что вы прошли регистрацию в качестве налогоплательщика НДС, и на момент подачи заявления вы являетесь активным налоговым агентом. Затем вам нужно будет найти подходящую форму заявления и ознакомиться с требованиями к ее заполнению.

Заполнять заявление следует в соответствии с инструкцией, придерживаясь всех указанных правил и рекомендаций. Важно правильно указать вашу организацию, включая полное наименование и ИНН. Также вам потребуется предоставить информацию о предыдущем налоговом периоде, включая сумму НДС к возврату и дату этого периода.

Предоставление правильно оформленного и полностью заполненного заявления - это лишь одна часть процесса. Важно также учесть необходимость предоставления подтверждающих документов, таких как счета-фактуры, накладные и т.д. Все эти документы должны быть приложены к заявлению и быть в соответствии с требованиями налоговых органов.

| Шаг | Описание |

|---|---|

| 1 | Скачайте форму заявления с официального сайта налоговой службы или получите ее в бумажном виде в налоговом органе. |

| 2 | Ознакомьтесь с инструкцией к заполнению заявления, чтобы избежать ошибок. |

| 3 | Правильно заполните все необходимые поля в заявлении, обязательно указав информацию о вашей организации и предыдущем налоговом периоде. |

| 4 | Соберите все необходимые документы, подтверждающие проводки по НДС в предыдущем налоговом периоде. |

| 5 | Предоставьте заполненное заявление и все подтверждающие документы в налоговый орган в соответствии с его требованиями и установленными сроками. |

Обратите внимание, что каждый налоговый орган может иметь свои собственные правила и процедуры для подачи и обработки заявления на возврат НДС. Поэтому очень важно ознакомиться с конкретными требованиями вашего региона. Следуя представленным в данном разделе инструкциям, вы значительно повысите свои шансы на успешный возврат НДС за прошлый период.

Рассмотрение и проверка заявления налоговым органом

Этот раздел посвящен процедуре рассмотрения и проверки заявления на возврат НДС предыдущего периода налоговым органом. В данном контексте мы рассмотрим, каким образом налоговая служба анализирует и проверяет представленные заявления, а также узнаем о требованиях и документах, предоставляемых налогоплательщиком, для успешного рассмотрения и получения возврата НДС.

Получение решения о возмещении налога на добавленную стоимость

В данном разделе мы рассмотрим процесс получения решения о возврате налога на добавленную стоимость (НДС). Для того, чтобы получить компетентное решение о возмещении этого налога, необходимо выполнять определенные шаги и предоставить соответствующую документацию.

Первым шагом является подготовка заявления о возврате НДС, которое должно содержать все необходимые сведения и быть составлено в соответствии с требованиями законодательства. При этом, важно учесть, что не все организации и предприниматели имеют право на возврат НДС, поэтому необходимо ознакомиться с соответствующими правилами и условиями.

В следующем шаге, заявление должно быть подано в налоговый орган. При этом необходимо предоставить все требуемые документы, такие как налоговые накладные, копии договоров, счета-фактуры и другую документацию, подтверждающую расходы и доходы организации.

После подачи заявления и документов, налоговый орган проведет проверку представленной информации. В ходе проверки могут быть запрошены дополнительные материалы или проведены дополнительные проверки в случае необходимости.

После завершения проверки, налоговый орган принимает решение о возмещении НДС. В случае положительного решения, возврат налога происходит в соответствии с указаниями налогового органа. В случае отказа, налогоплательщику предоставляется возможность обжалования решения в установленные сроки.

В общем, процесс получения решения о возврате НДС требует тщательной подготовки заявления, предоставления всех необходимых документов и соблюдения требований налогового законодательства. Окончательное решение о возврате НДС принимает налоговый орган после проведения проверки и анализа представленных материалов.

Проверка правильности расчета суммы возмещения налога на добавленную стоимость (НДС)

Получение денежных средств: механизм возврата финансовых средств

В рамках данного раздела мы рассмотрим процесс получения денежных средств, который осуществляется на определенных условиях. Подобный механизм позволяет получить финансовое возмещение по предыдущим операциям, акцентируя внимание на правильном и своевременном выполнении необходимых действий.

Перед началом процесса получения денежных средств важно ознакомиться с соответствующими правовыми нормами и установленными регламентами. Они определяют правила, запрашиваемые документы и сроки подачи заявлений для возврата финансовых средств.

Получение денежных средств может осуществляться посредством различных каналов и способов. Оптимальным вариантом является выбор наиболее удобной для вашей ситуации формы возврата, что позволит минимизировать временные и организационные затраты.

- Одним из основных шагов в процессе получения денежных средств является заполнение соответствующей заявки или формы. Данная процедура подразумевает предоставление необходимых данных и описания ситуации, чтобы обеспечить полноту и объективность информации, требуемой к возврату финансовых средств.

- После подачи заявки необходимо следить за ее обработкой. Важно своевременно получать информацию о статусе рассмотрения и принимаемых мерах по возврату денежных средств. Данный процесс может включать в себя запросы на уточнение и дополнительные документы.

- По завершении рассмотрения заявки и утверждении, необходимым шагом является получение денежных средств. Каналы и методы выплаты могут варьироваться в зависимости от особенностей каждой конкретной ситуации и установленных требований.

Процесс получения денежных средств может быть упрощен и сделан более эффективным с помощью корректной и своевременной подготовки необходимых документов, полного соблюдения требований и тщательного контроля за каждым этапом данного процесса. Надлежащая организация и внимательность обеспечат успешное получение финансового возмещения.

Вопрос-ответ

Как вернуть НДС за прошлый период?

Чтобы вернуть НДС за прошлый период, необходимо выполнить ряд условий и предоставить соответствующие документы. Сначала вы должны убедиться, что ваша организация является плательщиком НДС и регулярно подает налоговую отчетность. Затем вам потребуется заполнить форму заявления на возврат НДС и приложить к ней копии необходимых документов, таких как товарные накладные, счета-фактуры и учетные регистры. Поданный заявление будет рассмотрено налоговым органом, и если все документы будут предоставлены правильно, вы получите возврат НДС на свой банковский счет.

Какие документы нужно предоставить для возврата НДС?

Для возврата НДС за прошлый период вам потребуется предоставить ряд документов. В первую очередь, это форма заявления на возврат НДС, которую необходимо заполнить и подписать. Также необходимо предоставить копии товарных накладных, счетов-фактур и учетных регистров. Кроме того, в некоторых случаях могут потребоваться дополнительные документы, например, договоры или акты выполненных работ. Важно убедиться, что все предоставленные документы соответствуют требованиям налогового органа, чтобы избежать задержек или отказа в возврате НДС.

Как долго занимает процесс возврата НДС за прошлый период?

Процесс возврата НДС за прошлый период занимает разное количество времени, в зависимости от налогового органа и сложности каждого конкретного случая. Обычно рассмотрение заявления на возврат НДС занимает от нескольких недель до нескольких месяцев. В некоторых случаях может потребоваться дополнительная проверка или запрос дополнительной информации, что может значительно увеличить время рассмотрения. В любом случае, рекомендуется тщательно подготовить все необходимые документы и следить за обновлениями в налоговом органе для более эффективного процесса возврата НДС.

Какую сумму НДС я могу вернуть за прошлый период?

Сумма НДС, которую вы можете вернуть за прошлый период, зависит от суммы покупок, на которые был уплачен НДС. Вы можете вернуть все уплаченное вами НДС, если общая сумма покупок превышает пороговое значение для данного периода.

Какие документы мне необходимо предоставить для возврата НДС за прошлый период?

Для возврата НДС за прошлый период вам необходимо предоставить следующие документы: копии счетов-фактур, кассовые чеки, акты выполненных работ, акты приема-передачи товаров. Также может потребоваться заполненная и подписанная налоговым органом форма заявления на возврат НДС.

Какой срок для возврата НДС за прошлый период?

Срок для возврата НДС за прошлый период обычно составляет 3 месяца с момента истечения периода, за который предоставляется возврат. Например, если вы хотите вернуть НДС за первый квартал, то заявление должно быть подано не позднее третьего квартала.