Моменты возникновения нерешенных долгов и их влияние на финансовые показатели предприятия

Вследствие сложного экономического обстановления, множества конкурентов на рынке и взаимодействия с разными типами партнеров, встречаются ситуации, когда выплаты по договоренностям возможны только в перспективе. Такие сомнительные обязательства могут повлиять на финансовую стабильность и устойчивость предприятия в целом. Основной причиной появления неразрешенных обязательств является отсутствие достаточной финансовой ликвидности для выполнения текущих или будущих обязательств.

Влияние нерешенных долгов на финансовое состояние организации требует их правильного отражения в бухгалтерском учете, чтобы не исказить финансовую отчетность и предоставить полную и точную информацию о финансовом положении предприятия.

Несмотря на то, что такие долги являются неопределенными в своей сути, они играют важную роль в учетной системе, поскольку они продолжают влиять на финансовую деятельность организации в течение определенного периода времени. Правильное включение долговых обязательств, которые имеют шанс быть не реализоваными, в бухгалтерскую отчетность предприятия является неотъемлемой составляющей корректного учетного процесса.

Роль и значение хронических обязательств в системе бухгалтерского учета

Хронические обязательства, также широко известные как сомнительные долги, представляют дебиторскую задолженность, которую организация считает неопределенной или сомнительной с точки зрения ее возвратности. Такие обязательства могут возникать по различным причинам, включая неплатежеспособность клиента, споры по качеству товаров или услуг, судебные тяжбы или проблемы с взысканием долга.

Правильная классификация и учет сомнительных долгов важны для оценки риска невозврата задолженности и принятия соответствующих финансовых решений. Это позволяет организации иметь реалистическое представление о состоянии своей дебиторской задолженности и определить необходимость принятия мер по ее снижению или урегулированию.

Для осуществления правильного учета и отражения сомнительных долгов в бухгалтерском учете необходимы четкие правила и процедуры. Основными принципами являются методы оценки задолженности, учет резервов на покрытие потерь, и учет событий, связанных с возникновением или ликвидацией сомнительных долгов.

Методы оценки задолженности определяются на основе риска невозврата долга и степени сомнительности клиента. Это может быть использование процентного соотношения к сумме общей дебиторской задолженности или оценка на основе анализа финансовых показателей клиента.

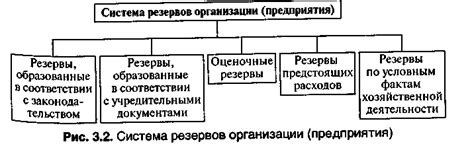

Учет резервов на покрытие потерь предусматривает установление резервных фондов для покрытия возможных потерь по сомнительным долгам. Это позволяет организации защитить свои финансовые интересы и более точно отразить возможные убытки в бухгалтерском учете.

Учет событий, связанных с сомнительными долгами, включает регистрацию всех значимых фактов и операций, связанных с возникновением и ликвидацией сомнительных долгов. Это включает в себя информацию о действиях по взысканию долга, согласовании условий погашения, решении споров и других событиях, влияющих на исход обязательств.

Таким образом, правильное понимание и учет сомнительных долгов являются важными аспектами бухгалтерского учета, позволяющими организации принимать обоснованные финансовые решения и эффективно управлять своей дебиторской задолженностью.

Значение и особенности выявления неопределенных обязательств в системе учета

Распознавание и анализ неподозрительных финансовых обязательств − это важная часть процесса учета и финансового планирования. Согласно экспертам, правильное определение потенциально сомнительных обязательств позволяет предсказать их влияние на финансовое состояние компании и принять соответствующие меры предосторожности.

Природа сомнительных долгов неоднозначна и зависит от индивидуальных особенностей фирмы и отраслевых нормативов. Каждая организация должна установить свои критерии для классификации таких долгов в соответствии с выработанными политиками и правилами компании.

Одной из основных особенностей при определении сомнительных долгов является оценка риска неполучения денежных средств предприятием в будущем. Для этого требуется учитывать такие факторы, как надежность клиента, платежеспособность, отраслевая конъюнктура и макроэкономические тенденции.

Важно отметить, что проведение регулярных аудиторских проверок и проверка на соответствие бухгалтерской отчетности финансовым стандартам и требованиям помогут минимизировать риски возникновения сомнительных обязательств и способствуют более точному выявлению таких долгов в учетной системе компании.

Различные подходы к учету неопределенных обязательств

Для корректного финансового отражения различных форм сомнительных долгов в бухгалтерском учете, компаниям необходимо использовать разнообразные методы учета. В зависимости от конкретных ситуаций и особенностей долговых обязательств, используются различные подходы и стратегии учета неопределенных обязательств.

- 1. Метод оценки резервами. При использовании этого метода, компании делают специальный резерв для покрытия возможных потерь от сомнительных долгов. Это позволяет предвидеть и минимизировать риски неоплаты и финансовых потерь в будущем.

- 2. Метод списания прямым учетом. В данном случае, компании сразу списывают сомнительные долги с активной стороны баланса в момент возникновения подозрений о неоплате. Такой метод позволяет в кратчайшие сроки отразить потери и увести неплатежеспособные клиенты из списка дебиторов.

- 3. Метод использования рекомендаций и соглашений. Данный метод предусматривает возможность проведения переговоров с должниками и заключения соглашений о реструктуризации задолженности для последующего учета сомнительных долгов.

- 4. Метод классификации задолженности. В этом случае, компании группируют долги по степени сомнительности. Это позволяет создать систему защиты от потенциальных потерь, классифицируя долги согласно различным критериям, таким как срок просрочки, финансовая устойчивость должника и другие.

Следует отметить, что все эти методы играют важную роль в процессе отражения сомнительных долгов в бухгалтерском учете и должны быть применены с учетом конкретных особенностей и правил бухгалтерской отчетности.

Использование резервов недостоверных задолженностей

Этот раздел посвящен особенностям применения резервов некорректных обязательств в рамках бухгалтерского учета. Здесь будет рассмотрено, как учетные политики и правила позволяют компаниям предусматривать средства, направленные на покрытие возможных неплатежей со стороны клиентов. Такое использование резерва позволяет организациям подготовиться и преодолеть финансовые трудности, связанные с недобросовестными должниками.

В рамках данного раздела будут рассмотрены процедуры формирования и использования резервов некорректных задолженностей. Будет изучена роль руководства компании и аудиторов в процессе определения объема и необходимости создания таких резервов. Особое внимание уделится различным подходам к расчету и отражению резервов некорректных обязательств в финансовой отчетности компаний.

| Тема | Содержание |

|---|---|

| Определение резервов некорректных задолженностей | Рассмотрение понятия и значимости резервов некорректных обязательств в бухгалтерском учете компаний. |

| Критерии формирования резервов | Изучение различных подходов и критериев, которые могут быть использованы при определении объема резервов некорректных задолженностей. |

| Методы расчета резервов | Изучение различных методов и алгоритмов расчета резервов некорректных обязательств в соответствии с учетной политикой компании. |

| Формирование и отражение резерва в финансовой отчетности | Информация о правилах и процедурах формирования и отражения резерва некорректных задолженностей в финансовой отчетности компании. |

Основная цель этого раздела - предоставить читателям информацию о целесообразности и применении резервов некорректных задолженностей, а также о том, как правильно организовать процессы их использования в бухгалтерском учете компаний. Это поможет снизить риски взыскания задолженностей и обеспечить финансовую устойчивость организации в сложных ситуациях.

Принципы отражения проблемных задолженностей в бухгалтерской документации

В процессе ведения бухгалтерии каждая компания может столкнуться с ситуацией, когда поступление платежей от клиентов оказывается под вопросом или совсем прекращается. В таких случаях необходимо правильно отразить сомнительные долги в бухгалтерской отчетности, чтобы поддержать правильность финансовой ситуации предприятия.

Регламент отражения проблемных долгов может варьироваться в зависимости от специфики организации, но существуют несколько общих принципов, которыми следует руководствоваться. В первую очередь необходимо провести анализ каждого проблемного долга для определения его природы и причины возникновения. Далее следует разработать стратегию взаимодействия с должниками, учесть возможные правовые аспекты и регулятивные требования, и определить подходящий метод формализации проблемного долга в документации.

Важно также учитывать, что отражение проблемных долгов должно быть надежным и достоверным. Все операции и действия, связанные с отражением проблемных долгов, должны быть документально оформлены и легко проверяемыми. Использование четкой структуры документов, таких как таблица, позволяет более ясно отразить информацию о проблемных долгах, их статусе и предпринятых мерах по их взысканию.

Необходимо также обратить внимание на особенности отражения и оценки проблемных долгов, когда поступления платежей от клиентов не ожидаются в ближайшей перспективе. В таких случаях применяются специальные методы, которые отражают недостаточность средств для покрытия задолженности и позволяют более точно оценить долю возможных потерь.

В целом, отражение проблемных долгов в бухгалтерской отчетности требует внимательного и систематического подхода. При соблюдении правил и принципов, компания может справиться с финансовыми трудностями, улучшить свою финансовую позицию и снизить риски проблемных долгов.

Вопрос-ответ

Какие особенности имеет отражение сомнительных долгов в бухгалтерском учете?

Отражение сомнительных долгов в бухгалтерском учете имеет ряд особенностей. Во-первых, сомнительные долги должны быть четко определены и отражены отдельной категорией в финансовых отчетах компании. Во-вторых, оценка сомнительных долгов должна быть осуществлена с учетом возможных потерь, связанных с их невозвратом. В-третьих, учет сомнительных долгов подразумевает регулярное проведение анализа их состава и обновление информации о степени риска невозврата для принятия решений по их списанию или резервированию.

Какие правила следует соблюдать при отражении сомнительных долгов в бухгалтерском учете?

При отражении сомнительных долгов в бухгалтерском учете необходимо соблюдать ряд правил. Во-первых, сомнительные долги должны быть отражены отдельной категорией в бухгалтерской системе. Во-вторых, оценка сомнительных долгов should be made regularly and based on objective criteria. В-третьих, учет сомнительных долгов должен вестись прозрачно и соответствовать требованиям налогового законодательства. В-четвертых, необходимо вести анализ состава сомнительных долгов и принимать решения о списании или резервировании на основе этого анализа.

Каковы последствия неправильного отражения сомнительных долгов в бухгалтерском учете?

Неправильное отражение сомнительных долгов в бухгалтерском учете может иметь серьезные последствия для компании. Во-первых, это может привести к искажению финансовой отчетности и неверной оценке финансового положения компании. Во-вторых, неправильное отражение сомнительных долгов может привести к недооценке рисков и потерей в долгосрочной перспективе. В-третьих, неправильное отражение сомнительных долгов может вызвать проблемы при проведении аудита или налоговой проверки.

Какие сомнительные долги могут быть отражены в бухгалтерском учете?

В бухгалтерском учете могут быть отражены различные виды сомнительных долгов, такие как сомнительные долги поставщикам, сомнительные долги клиентов, сомнительные долги по займам и кредитам и т.д.

Какие особенности существуют при отражении сомнительных долгов в бухгалтерском учете?

При отражении сомнительных долгов в бухгалтерском учете следует учитывать такие особенности, как необходимость проведения анализа и оценки сомнительности долга, учет возможных потерь от сомнительных долгов, применение правил учета сомнительных долгов в соответствии с действующим законодательством и принятой бухгалтерской политикой организации.

Какие правила следует соблюдать при отражении сомнительных долгов в бухгалтерском учете?

При отражении сомнительных долгов в бухгалтерском учете следует соблюдать такие правила: учет сомнительных долгов должен основываться на достоверной информации и проведенном анализе, признание сомнительного долга должно быть обосновано документами и соответствующими процедурами, сомнительные долги должны быть отражены по счетам учета, предусмотренным правилами бухгалтерии, а также следует учитывать возможные потери от сомнительных долгов в соответствии с принципами осторожности и реалистичности оценки.