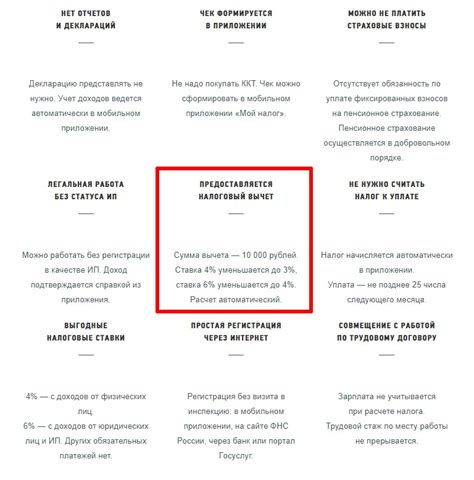

В современном мире финансовой стратегии нередко становятся неотъемлемыми компонентами плана личного благополучия. Но как получить величайшую выгоду от налоговой системы, особенно с использованием дополнительных каналов для вычетов? Одним из особых вариантов настоящего времени становится возможность получения налогового вычета, вкладываемого в карту супруги.

Однако, несмотря на широкие возможности, которые открываются перед индивидуальной поддержкой финансового союза супругов, вопросы еще остаются. Конкретные механизмы и исключительные ситуации требуют особого внимания и детальной проработки. Данное исследование направлено на донесение ключевых сведений и рекомендаций по налаживанию налоговых вычетов, осуществляемых не на личную карту, а на карту супруги.

Будучи важным инструментом экономического планирования, налоговый вычет на карту жены представляет собой уникальную возможность дополнительной оптимизации финансового дохода и предоставляет особые привилегии в определенных ситуациях. Эта статья поможет вам разобраться в правилах и условиях для реализации данной возможности, а также даст советы по оптимальной стратегии использования налогового вычета на карту супруги.

Как оформить налоговый вычет на карте супруги: требования и процедура

В данном разделе мы рассмотрим условия и детали получения налогового вычета, который можно оформить на банковскую карту супруги. Используя данный механизм, вы можете уменьшить свои налоговые платежи, воспользовавшись налоговым вычетом супруги.

Условия получения налогового вычета на карту супруги:

1. Супруга должна обладать собственной банковской картой со счетом, открытым на ее имя.

2. Супруга должна быть трудоустроена и получать доход соответствующего уровня, который подлежит налогообложению.

3. Отсутствие задолженностей перед государством по уплате налогов и других обязательных платежей.

Процедура оформления налогового вычета на карту супруги включает следующие шаги:

1. Собрать необходимые документы, подтверждающие трудовой стаж и доходы супруги. В зависимости от региона и законодательства, перечень документов может варьироваться.

2. Подать заявление о получении налогового вычета в налоговую службу по месту жительства.

3. Ожидать рассмотрения заявления налоговым органом. Срок рассмотрения может варьироваться, и в данном случае зависит от загруженности налоговой службы.

4. После одобрения заявления и вычета сумма налогового вычета будет перечислена на банковскую карту супруги.

Если супруга не обладает собственной банковской картой, возможно оформление совместного счета, на который будет перечислен налоговый вычет. Варианты оформления и регламенты перечисления налогового вычета могут различаться в зависимости от банка и налогового законодательства.

Основные требования и правила

В данном разделе мы рассмотрим основные требования и правила, которые необходимо соблюдать для получения налоговых вычетов на карту супруги. Процедура предусматривает несколько важных этапов, на которые следует обратить особое внимание.

Во-первых, для того чтобы иметь возможность получить налоговый вычет на карту супруги, необходимо удовлетворять определенным критериям. Важно подтвердить факт официального брака и наличие общего супружеского имущества согласно законодательству страны. Более того, есть специфические требования, касающиеся уровня дохода и налоговых ставок.

Во-вторых, следует учесть, что супруги должны иметь совместную жизнь и взаимную финансовую поддержку. У налоговой службы могут быть свои критерии для определения соответствия этим требованиям. Поэтому важно предоставить достаточное количество документов, подтверждающих совместное проживание и взаимное участие в общих финансовых операциях.

В-третьих, при соблюдении всех требований и правил, получение налогового вычета на карту супруги становится возможным. Это позволяет семье получить значительные налоговые льготы и снизить свою налоговую нагрузку. Однако, стоит помнить, что налоговый вычет может быть предоставлен только в пределах установленного размера, который регулируется законодательством.

В заключении, необходимо подчеркнуть, что получение налоговых вычетов на карту супруги является процессом, требующим соблюдения определенных требований и правил. Супруги должны иметь официальный брак, совместную жизнь и финансовую поддержку. Осознанное выполнение всех требований и правил позволит семье получить налоговые льготы и сохранить дополнительные средства в своем бюджете.

Шаги по оформлению налогового вычета на платежные счета супруги

В данном разделе мы рассмотрим последовательность действий, которые необходимо выполнить для получения налогового вычета, переведенного на платежную карту вашей супруги. Это позволит вам оптимизировать ваш налоговый план и увеличить вашу финансовую стабильность.

Шаг 1: Ознакомьтесь с законодательством и правилами для получения налоговых вычетов на счета супругов. Изучите синонимичные документы и пособия, чтобы полностью понять процедуру и требования.

Шаг 2: Проверьте право вашей супруги на получение налогового вычета. Убедитесь, что она соответствует всем необходимым условиям, например, имеет официальный статус супруги, не является индивидуальным предпринимателем или не получает другие формы дохода, несовместимые с налоговыми вычетами.

Шаг 3: Соберите все необходимые документы, которые подтверждают право вашей супруги на налоговый вычет. Это могут быть справки о ее занятости или статусе, документы, подтверждающие совместное владение супругами платежными счетами, а также другие необходимые материалы.

Шаг 4: Подайте заявление на получение налогового вычета на платежную карту вашей супруги. Укажите все необходимые данные, предоставьте копии необходимых документов и подпишите заявление. Убедитесь, что все информация в заявлении корректна и соответствует действительности.

Шаг 5: Ожидайте рассмотрения и одобрения вашего заявления. В случае положительного решения, налоговый вычет будет осуществлен на карту вашей супруги в соответствии с указанными вами данными.

Следуя указанным шагам, вы сможете оформить налоговый вычет на платежную карту вашей супруги, что позволит вам сэкономить деньги и лучше управлять своими финансовыми ресурсами. Будьте внимательны при выполнении каждого шага и вовремя предоставляйте все необходимые документы для получения вычета.

Как эффективно оформить налоговый вычет на счет супруги: советы и рекомендации

Этот раздел предлагает полезные советы и рекомендации по правильному оформлению налогового вычета на счет вашей супруги. Узнайте, как максимально использовать налоговые возможности, связанные с супружескими отношениями, для достижения оптимальных результатов при получении вычета.

1. Определите правильного получателя: Важным аспектом оформления налогового вычета на счет супруги является правильное указание получателя. Вам необходимо убедиться, что супруга является надлежащим получателем вычета в соответствии с налоговым законодательством.

2. Соберите необходимые документы: Для оформления налогового вычета на счет супруги вам может потребоваться предоставление определенных документов. Обратитесь к налоговым органам, чтобы узнать, какие документы вам понадобятся, и готовьте их заранее для быстрого и эффективного процесса оформления.

3. Учитывайте долю налогового вычета: При расчете налогового вычета на счет супруги помните о том, что в большинстве случаев сумма вычета будет зависеть от доли владения имуществом или доходами, полученными супругой. Убедитесь, что вы учитываете этот фактор при оформлении вычета.

4. Регулярное обновление информации: Важно сохранять актуальность информации о счетах супруги и суммах, на которые вы планируете оформить вычет. Поддерживайте связь с налоговыми органами и обновляйте информацию при необходимости.

5. Проконсультируйтесь с налоговым экспертом: Если у вас возникли сложности или вопросы при оформлении налогового вычета на счет супруги, рекомендуется обратиться к профессиональному налоговому эксперту. Он сможет оказать консультацию и помочь вам правильно оформить вычет с учетом всех необходимых факторов.

- Не забывайте принимать во внимание налоговые изменения, связанные с оформлением налогового вычета на счет супруги.

- Будьте внимательны при заполнении налоговых деклараций и проверьте все данные перед подачей.

- Узнайте о сроках подачи документов и не пропускайте их, чтобы не упустить возможность получить вычет.

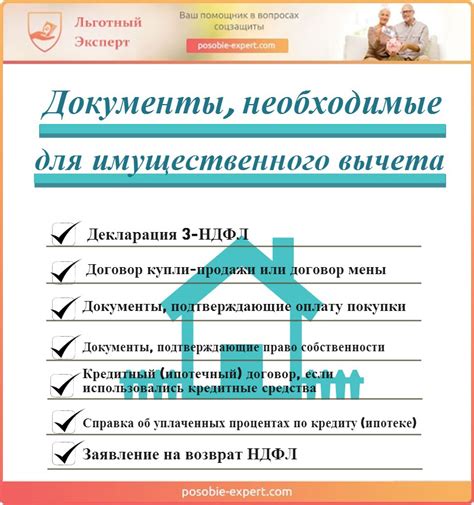

Необходимые документы для оформления налогового вычета

Существует ряд документов, которые необходимо предоставить для оформления налогового вычета, позволяющего снизить налоговую нагрузку. Перед тем, как приступить к оформлению вычета, важно убедиться в наличии следующих документов:

- Паспорт гражданина Российской Федерации. Данный документ подтверждает личность и гражданство налогоплательщика.

- Свидетельство о браке. В случае, когда налоговый вычет оформляется на основании доходов супругов, необходимо предоставить свидетельство о заключении брака.

- Свидетельство о рождении детей. Если налоговый вычет оформляется на основании доходов, связанных с содержанием и воспитанием детей, необходимо предоставить свидетельство о рождении каждого ребенка.

- Договор аренды или собственности жилья. В случае, когда налоговый вычет оформляется на основании расходов, связанных с оплатой аренды или собственническими счетами на жилье, необходимо предоставить соответствующий договор.

- Справка о доходах. Данная справка выдается работодателем и содержит информацию о размере доходов налогоплательщика за отчетный период.

- Документы, подтверждающие расходы по образованию. В случае, когда налоговый вычет оформляется на основании расходов, связанных с образовательными услугами для себя или своих детей, необходимо предоставить соответствующую документацию.

- Документы, подтверждающие медицинские расходы. В случае, когда налоговый вычет оформляется на основании расходов, связанных с медицинскими услугами для себя или своих детей, необходимо предоставить соответствующие документы.

Необходимо учесть, что не все указанные документы применимы в каждом конкретном случае. При оформлении налогового вычета рекомендуется обратиться к специалистам или проконсультироваться с налоговой службой для получения конкретной информации о требуемых документах в вашем случае.

Вопрос-ответ

Как получить налоговый вычет на карту жены?

Для получения налогового вычета на карту жены необходимо обратиться в налоговую инспекцию и предоставить нужные документы, подтверждающие статус супруга и сумму вычета, которую вы хотите получить. Ответственность за подготовку документов и их предоставление лежит на налогоплательщике.

Каковы возможности получения налогового вычета на карту жены?

Возможность получения налогового вычета на карту жены зависит от соответствия определенным критериям. Например, супруга должна быть официальным налоговым резидентом страны, у них должен быть официальный брак, супруга должна иметь личную налоговую карту и т.д. Подробную информацию о возможностях получения налогового вычета можно узнать в налоговой инспекции.

Можно ли получить налоговый вычет на карту жены, если она не работает?

Да, возможно получение налогового вычета на карту жены, даже если она не работает. В таком случае, обычно требуется предоставить документы, подтверждающие ее статус безработной или нахождение в декретном отпуске. Однако, конкретные требования и возможности могут отличаться в зависимости от законодательства страны, в которой вы проживаете. Рекомендуется обратиться в налоговую инспекцию для получения точной информации.

Увеличивается ли сумма налогового вычета, если на карту жены перечисляются дополнительные средства?

Нет, сумма налогового вычета обычно не увеличивается, если на карту жены перечисляются дополнительные средства. Сумма налогового вычета определяется исходя из других факторов, таких как уровень дохода налогоплательщика, количество иждивенцев и т.д. Перечисление дополнительных средств на карту жены может повлиять на уровень общих доходов семьи, но не на сумму налогового вычета.

Можно ли получить налоговый вычет на карту жены, если я не состою в официальном браке, но у нас есть общие дети?

Обычно налоговый вычет на карту жены доступен только для супругов, имеющих официальный брак. Отсутствие официальной регистрации брака может быть препятствием для получения данного вычета. Однако, законодательство может различаться в разных странах, поэтому рекомендуется обратиться в налоговую инспекцию, чтобы получить информацию о возможности получения налогового вычета в вашем конкретном случае.

Какие условия нужно соблюсти, чтобы получить налоговый вычет на карту жены?

Для получения налогового вычета на карту жены необходимо, чтобы она являлась вашей официально зарегистрированной супругой и имела свой индивидуальный налоговый номер. Также вам необходимо быть состоящими в браке на момент подачи налоговой декларации и иметь общие доходы, которые позволяют претендовать на налоговые вычеты. При соблюдении всех этих условий вы можете получить налоговый вычет на карту жены.