Когда речь заходит о налогообложении, каждому физическому лицу полагается тщательно знать свои обязательства перед государством. Пока судьба налоговых уплат может показаться привлекательной только в крупнейших экономических городах, задолженность по налогам может иметь серьезные долгосрочные последствия для каждого индивида, независимо от его места жительства или уровня дохода.

Понимание налоговых последствий и взаимоотношений является настоятельной необходимостью для тех, кто стремится быть ответственными гражданами и избегать серьезных проблем в будущем. Однако, множество граждан недостаточно осведомленно о своих обязанностях и правилах налогообложения, что может привести к несчастным ситуациям.

Правильное понимание налоговых предписаний и обязательствов: залог финансовой стабильности. Соблюдение налогового законодательства помогает человеку сохранить свою финансовую независимость и обеспечить здоровье своего портфеля. Более того, это создает условия для устойчивого развития общественной сферы и благополучия всей страны. Обязанности в области уплаты налогов являются неотъемлемой частью жизни каждого гражданина и обеспечивают финансовую устойчивость и безопасность государства в целом.

Основы НДФЛ задолженности: возникновение и причины

В данном разделе мы рассмотрим суть и возникновение НДФЛ задолженности, а также проанализируем основные причины ее возникновения. Определенная сумма налогового долга, возникающая у граждан, может явиться результатом неправильного расчета, недостаточной информированности или нарушениями в регулярности уплаты налоговых обязательств.

Суть НДФЛ задолженности

НДФЛ задолженность представляет собой просроченную платежную обязанность гражданина перед государством, связанную с уплатой налогов на доходы физического лица. Это финансовое обязательство возникает в результате неполной или ненадлежащей оплаты налоговых сумм, а также невыполнения установленных законодательством требований в отношении подачи налоговых деклараций.

Причины возникновения

НДФЛ задолженность может возникать по различным причинам. В основе ее возникновения могут крыться ошибки в расчете налоговой базы, неправильное применение налоговых льгот, неполное объявление суммы полученного дохода или отсутствие уплаты налогов из-за финансовых трудностей. Также причиной возникновения задолженности может быть нежелание или недостаток информации о правилах и сроках уплаты налога.

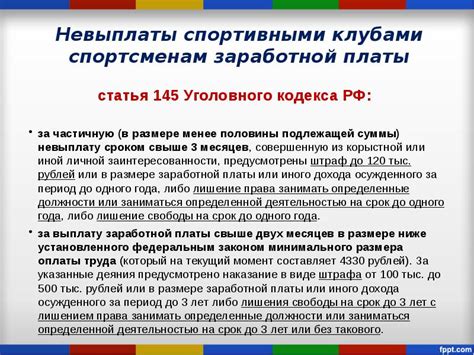

Ответственность физического лица за невыплату налога на доходы: последствия и возможные санкции

Каждый гражданин обязан платить налог на доходы, и невыполнение этого обязательства может повлечь за собой серьезные последствия. Государственные органы имеют право применять определенные меры ответственности к физическим лицам, нарушающим законодательство в сфере налогообложения. Уклонение от уплаты налога или задолженность по налоговым платежам может привести к штрафам, установлению пени и даже уголовной ответственности.

| Тип ответственности | Последствия |

|---|---|

| Штрафы | Физическое лицо может быть обязано заплатить наказание в виде штрафа, который определяется в зависимости от суммы задолженности и периода просрочки. Размер штрафа может возрастать пропорционально увеличению суммы задолженности. |

| Пени | За каждый просроченный день уплаты налога на доходы могут начисляться пени. Размер пени может быть фиксированным или рассчитываться в процентах от суммы невыплаченного налога. |

| Уголовная ответственность | В случае серьезных нарушений в сфере налогообложения, таких как уклонение от уплаты налога на доходы в особо крупном размере или систематическое неуплате налогов, физическое лицо может стать объектом уголовного преследования. В таком случае, последствия могут быть еще более серьезными, вплоть до лишения свободы. |

Чтобы избежать неприятных последствий, физическое лицо должно строго соблюдать налоговое законодательство и своевременно вносить все необходимые налоговые платежи. Регулярная проверка своих обязательств перед налоговыми органами и своевременное исполнение обязательств по уплате налога помогут избежать возможных проблем и штрафов, а также сохранить свое финансовое благополучие и имущество.

Как узнать, есть ли задолженность для уплаты налога на доходы физических лиц?

Каждый год налоговая служба государства собирает налог с доходов физических лиц. Однако встречаются случаи, когда налогоплательщики не исполняют свои обязанности и оставляют задолженность по уплате этого налога.

Для того чтобы узнать, имеется ли у вас задолженность по налогу на доходы физических лиц, можно воспользоваться несколькими способами. Во-первых, вы можете обратиться в налоговый орган, где специалисты смогут предоставить вам информацию о вашей налоговой задолженности. Во-вторых, вы можете воспользоваться электронным сервисом налоговой службы, где, после предоставления необходимых данных, вы получите полную информацию об имеющейся у вас задолженности или ее отсутствии.

Необходимо помнить, что наличие задолженности по налогу на доходы физических лиц может повлечь за собой негативные последствия. В случае задолженности, налоговая служба имеет право применять меры принудительного исполнения, такие как начисление пени, наложение ареста на имущество, а также возможность судебного преследования. Поэтому, чтобы избежать неприятностей, важно своевременно проверять наличие задолженности и уплачивать налог в полном объеме.

Последствия невыплаты налогов: какие негативные последствия могут возникнуть при невозмещенной задолженности по налогу на доходы физического лица?

Отсутствие своевременной оплаты налогов может иметь серьезные последствия для налогоплательщика. Если задолженность по налогу на доходы физического лица не будет погашена, могут возникнуть различные негативные последствия, которые затронут его финансовое состояние и правовой статус.

Одним из возможных последствий является начисление пени за просрочку налогового платежа. Пеня начисляется за каждый день просрочки и может составлять значительную сумму от задолженности. Более того, пеня может увеличиваться постоянно, пока налогоплательщик не погасит задолженность.

Кроме того, невыплата налогов может привести к возбуждению дела об административном правонарушении. В этом случае налогоплательщик может быть привлечен к ответственности и оштрафован органами налоговой службы. Размер штрафа зависит от суммы задолженности и других обстоятельств, но в любом случае он может оказаться существенным для финансового состояния налогоплательщика.

Другим последствием невыплаты налогов может быть накладывание ареста на имущество налогоплательщика. Если налогоплательщик не возвращает задолженность по налогу на доходы физического лица в установленные сроки, налоговый орган имеет право обратиться в суд с иском о наложении ареста на его имущество. При этом налогоплательщик может столкнуться с проблемами в распоряжении своими активами и продаже имущества.

Кроме этого, невыплата налогов может повлечь за собой отзыв налоговых льгот и преференций, которые могли быть предоставлены налогоплательщику ранее. В случае невыплаты задолженности, налоговый орган может полностью или частично отменить льготные условия налогообложения, что приведет к увеличению налоговой нагрузки на физическое лицо.

Таким образом, невыплата налогов влечет за собой серьезные негативные последствия для налогоплательщика, приводящие к увеличению его долга перед государством, уголовной и административной ответственности, а также ограничению его финансового и правового статуса.

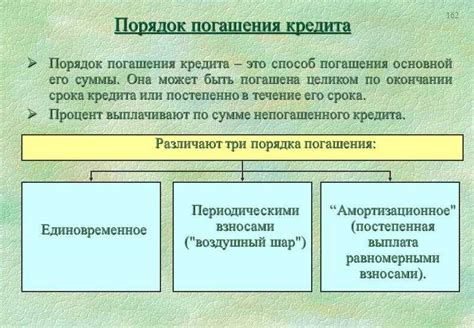

Способы погашения долга по подоходному налогу: основные аспекты

При возникновении задолженности по уплате налога на доходы физических лиц, важно знать основные способы ее погашения. Каждый налогоплательщик обязан понимать, как можно решить эту проблему и избежать негативных последствий. Настоящая статья представляет собой обзор основных методов возврата долга по налогу на доходы физических лиц и приводит рекомендации по их использованию.

| Способ погашения задолженности | Описание |

|---|---|

| Одноразовое погашение | Полное погашение задолженности в один платеж для снятия всех ограничений и последствий. |

| Рассрочка | Установление срока на погашение задолженности с возможностью выплаты в регулярном режиме. |

| Уменьшение задолженности | Уменьшение размера долга на основании предоставленных документов и аргументации. |

| Перенос задолженности | Возможность перенести задолженность на будущий период для снятия временных ограничений. |

В зависимости от конкретной ситуации и объема задолженности, выбор оптимального способа погашения может быть сложным. Важно учитывать правовые аспекты, финансовую возможность и личные предпочтения налогоплательщика. Независимо от выбранного способа, рекомендуется обращаться к специалистам, которые окажут квалифицированную помощь и консультацию.

Лучшие способы избежать неприятностей, связанных с задолженностью по налогу на доходы физических лиц

В данном разделе мы рассмотрим эффективные стратегии, помогающие предотвратить негативные последствия, связанные с неуплатой налога на доходы физических лиц. Отсутствие расчетов с бюджетом может привести к серьезным последствиям, включая штрафы, судебные разбирательства и недоброжелательное отношение со стороны налоговых органов.

Пункт номер один: важно осознавать свои налоговые обязательства и не откладывать уплату налога "на потом". Сознательное исполнение своих обязанностей помогает избежать неприятностей, а также заранее просчитать свои финансовые возможности и избежать финансовой трудности.

Пункт номер два: регулярно мониторируйте свои доходы и обязательства перед налоговой службой. Составление и внесение точных деклараций помогает избежать недоразумений и неправильного начисления налогов.

Пункт номер три: необходимо заранее планировать свои финансы и включать налоговые обязательства в расходы. Это позволяет не только управлять своим бюджетом, но и гарантировать своевременную уплату налогов.

Пункт номер четыре: своевременно обращайтесь за консультацией к профессионалам – бухгалтерам, налоговым консультантам или юристам. Специалисты помогут вам разобраться в сложности налогового законодательства и предоставят рекомендации по минимизации налогообложения и предотвращению неприятностей.

Не забывайте, что своевременное исполнение налоговых обязанностей – залог вашего финансового благополучия и спокойствия!

Возможность получения кредита или займа при наличии задолженности по НДФЛ

В настоящем разделе мы рассмотрим вопрос о возможности получения кредитных средств или займа, когда у физического лица имеется задолженность по налогу на доходы физических лиц (НДФЛ). Мы рассмотрим основные факторы, которые влияют на решение кредиторов, а также возможные последствия и риски для заемщика.

Бывают ситуации, когда у физического лица возникает необходимость взять кредит или займ, но одновременно с этим он имеет задолженность перед налоговыми органами. В таких случаях кредитные организации и займодавцы обычно внимательно анализируют финансовое положение заемщика, прежде чем решить о выдаче средств.

Возможность получения кредита или займа при наличии задолженности по НДФЛ зависит от нескольких факторов. Важными факторами являются сумма задолженности, длительность истории задолженности, а также общая кредитная история заемщика. Кредиторы обычно опираются на эти данные, чтобы оценить финансовую надежность заемщика и принять решение о предоставлении кредитных средств.

Однако стоит учитывать, что наличие задолженности по НДФЛ может негативно сказаться на вероятности получения кредита или займа. Заемщик с задолженностью рискует стать неплатежеспособным по отношению к новым обязательствам, что увеличивает риски для кредиторов. Поэтому кредитные организации часто ставят более жесткие условия для заемщиков с задолженностью по НДФЛ, что может отразиться на процентной ставке по кредиту или займу.

Для заемщиков с задолженностью по НДФЛ также возможны дополнительные последствия, такие как ограничение доступа к определенным видам кредитов или усложнение процесса получения финансовых средств. Возможным вариантом может быть необходимость предоставления дополнительных документов или обеспечительных мер для получения кредита или займа.

В конечном итоге, возможность получения кредита или займа при наличии задолженности по НДФЛ будет зависеть от индивидуальных условий и критериев, установленных каждым кредитором или займодавцем. Поэтому рекомендуется заранее ознакомиться с условиями финансовых организаций и провести анализ своей финансовой ситуации перед подачей заявки на кредит или займ.

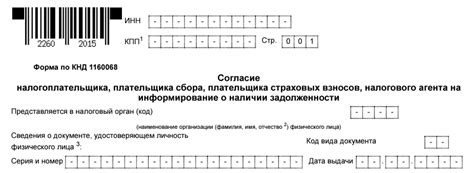

Какие документы необходимо предоставить при погашении задолженности по подоходному налогу?

Приступая к погашению невыплаченного подоходного налога, вам потребуется собрать определенный набор документов. Важно знать, какие именно документы необходимы, чтобы успешно осуществить процедуру погашения долга перед государством.

- Справка о доходах и удержанных налогах за соответствующий период;

- Копия трудового договора или иного документа, подтверждающего официальный источник дохода;

- Выписка из банка или другой подтверждающий документ о получении доходов;

- Квитанция об уплате штрафов, пени и других санкций, накладываемых при нарушении налогового законодательства;

- Иные документы, связанные с налогообложением и доходами, по требованию налоговых органов.

Перед представлением документов стоит внимательно изучить требования и инструкции к погашению задолженности по подоходному налогу. Это позволит избежать лишних ошибок и подаст основание для успешного завершения процедуры.

Сроки предъявления претензий по задолженности по налогу на доходы физических лиц: что необходимо учитывать?

Задолженность по налогу на доходы физических лиц может иметь серьезные последствия, поэтому важно знать правила предъявления претензий. Сроки подачи претензий по задолженности имеют определенные ограничения, которые стоит учесть.

Когда возникает задолженность по налогу на доходы физических лиц и требуется предъявить претензию, необходимо знать, что нарушение установленных сроков может повлечь негативные последствия. Важно быть внимательным и своевременно предъявить претензию, чтобы избежать штрафных санкций.

Правила предъявления претензий по задолженности по налогу на доходы физических лиц достаточно разнообразны. Они могут зависеть от различных факторов, таких как сумма задолженности, дата ее возникновения, а также особенности индивидуальной ситуации. Поэтому необходимо внимательно изучать действующие правила и не пропустить установленные сроки.

Соблюдение правил предъявления претензий по задолженности по налогу на доходы физических лиц является важным аспектом для поддержания финансовой стабильности и избежания неприятных последствий. Будьте внимательны и своевременно предъявляйте претензии, чтобы избежать штрафных санкций и возможных потерь.

Как оспорить неправомерные требования по уплате налога на доходы физических лиц?

| Шаги в процессе обжалования | Описание |

| 1. | Тщательно изучите содержание требований и сопутствующую документацию, чтобы понять, что обжалуется. |

| 2. | Соберите все необходимые доказательства, которые подтверждают неправомерность требований. |

| 3. | Обратитесь к профессиональному юристу или налоговому консультанту для получения квалифицированной помощи в составлении аргументированного обжалования. |

| 4. | Подготовьте и направьте административное обжалование в налоговый орган, указав все обоснованные аргументы и приложив необходимые документы и сведения. |

| 5. | Дождитесь результата обжалования и, при необходимости, обратитесь в суд для защиты своих прав и интересов. |

Важно помнить, что обжалование неправомерных требований по уплате налога на доходы физических лиц требует тщательного изучения действующего законодательства и подготовки квалифицированных аргументов. Правильное выполнение всех этапов процесса обжалования может значительно повысить шансы на успешное разрешение спора и урегулирование задолженности в соответствии с законом.

Вопрос-ответ

Какие последствия для физического лица могут возникнуть в случае задолженности по НДФЛ?

В случае задолженности по НДФЛ физическое лицо может столкнуться с различными последствиями. Во-первых, на него может быть наложен штраф в размере 20% от суммы задолженности. Кроме того, нарушение обязательств по уплате НДФЛ может привести к начислению пени за каждый день задержки выплаты. Конечно, могут возникнуть и юридические последствия - физическое лицо может стать предметом проверки со стороны налоговых органов, по итогам которой могут быть применены юридические меры для взыскания задолженности.

Как узнать, есть ли у меня задолженность по НДФЛ?

Для проверки наличия задолженности по НДФЛ можно обратиться в налоговую инспекцию или воспользоваться электронными сервисами государственных сайтов. На этих сайтах есть возможность проверить платежи и задолженности, предъявляемые налоговыми органами. Также вы можете обратиться к своему налоговому консультанту или использовать специальные приложения для мониторинга и учета налоговой задолженности.

Что делать, если у меня есть задолженность по НДФЛ?

Если у вас есть задолженность по НДФЛ, то в первую очередь рекомендуется погасить ее как можно скорее. Для этого можно обратиться в налоговую инспекцию и узнать о возможных способах погашения задолженности. Возможно, вам будут предложены рассрочка или разделение платежей на несколько частей. Важно помнить, что игнорирование задолженности может привести к наложению штрафов и других негативных последствий.

Какие меры предусмотрены законодательством для взыскания задолженности по НДФЛ?

Законодательством предусмотрено несколько мер для взыскания задолженности по НДФЛ. В рамках административного процесса налоговые органы могут начислить штраф и пени за каждый день задержки выплаты. Более жесткие меры могут быть применены в случае неурегулирования задолженности в административном порядке. Например, налоговые органы могут обратиться в суд для предъявления иска о взыскании задолженности. В случае судебного разбирательства могут быть применены меры принудительного исполнения, такие как арест счетов или имущества.

Что такое НДФЛ задолженность физического лица?

НДФЛ задолженность физического лица - это сумма налога на доходы физических лиц (НДФЛ), которую человек не уплатил в установленный срок. НДФЛ задолженность возникает при неправильном расчете налога, несвоевременном его уплате или в случае несоблюдения налогоплательщиком своих обязательств перед государством.

Какие последствия могут быть при НДФЛ задолженности физического лица?

При НДФЛ задолженности физического лица могут возникнуть негативные последствия. Во-первых, налоговая служба может начислить штрафы и пени за неуплату налога или несвоевременную уплату. Во-вторых, в отношении налогоплательщика могут быть применены меры принудительного исполнения, например, арест счетов или имущества. Также, НДФЛ задолженность может повлечь судебное преследование и уголовную ответственность в случае совершения налогового преступления.