Современный рынок финансовых инструментов претерпевает постоянные изменения под воздействием различных экономических и правовых факторов. Однако, среди многообразия финансовых операций выделяется исключительный вид - новация долга в заемное обязательство. Это ключевая концепция, определяющая изменение юридического статуса долговых отношений.

Принцип новации основан на стремлении сторон финансового договора к максимальной гибкости и эффективности. Подобные инновации позволяют адаптироваться финансовым системам к текущим потребностям и требованиям рынка. Это один из основных механизмов, способствующих развитию экономических отношений и обеспечивающих гарантии возврата вложенных средств.

Новация долга в заемное обязательство представляет собой неотъемлемую часть сферы финансовых отношений, обладающую огромным потенциалом для инновационного роста. Это принципиально важное понятие, затрагивающее все сферы финансовой деятельности: от кредитных учреждений и инвестиционных фондов до простых заемщиков и индивидуальных предпринимателей.

Новые пути к финансированию: инновационные изменения в заемных обязательствах

Инновационные изменения в заемных обязательствах позволяют компаниям и индивидуальным предпринимателям находить новые источники финансирования, выходить за рамки стандартных банковских кредитов и облигационных займов. Это требует применения совершенно нового подхода к финансовым отношениям, основанного на инновационных инструментах и технологиях.

Одним из примеров инновационного изменения в заемных обязательствах является использование краудфандинга. Краудфандинг – это привлечение финансирования от большого числа людей, которые вносят небольшие суммы денег для реализации определенного проекта или идеи. Этот подход позволяет обойти традиционные финансовые институты и получить не только необходимые средства, но также и создать базу поддержки и заинтересованности единомышленников.

Еще одним примером инновационного изменения в заемных обязательствах является использование технологии блокчейн. Блокчейн революционизирует финансовую сферу, позволяя создавать децентрализованные платформы для привлечения финансирования. Это открывает новые возможности для предпринимателей и инвесторов, упрощает процессы финансирования и повышает надежность транзакций.

Таким образом, инновационные изменения в заемных обязательствах представляют собой уникальный подход к финансированию, основанный на новых инструментах и технологиях. Они позволяют компаниям и предпринимателям находить альтернативные источники финансирования и достигать более гибких и выгодных условий для реализации своих проектов и идей.

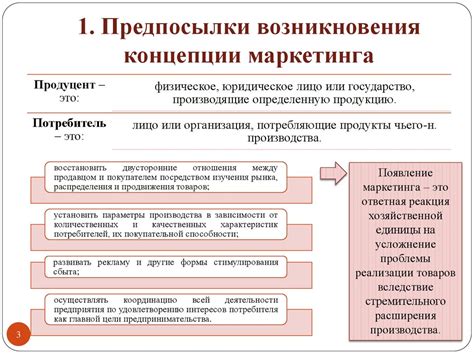

Сущность и принципы концепции преобразования обязательства

Этот раздел посвящен основным принципам и сути идеи, лежащей в основе преобразования обязательства.

Основным смыслом концепции преобразования обязательства является изменение условий и характеристик долговых обязательств между сторонами, с целью создания нового юридического рамочного окружения для их выполнения. Данный подход открывает возможности для улучшения обязательственных отношений и адаптации к изменяющимся условиям.

Один из ключевых принципов концепции преобразования обязательства - это неизменность долгового обязательства в целом, при сохранении важных юридических позиций его сторон. Преобразование должно учитывать интересы обеих сторон и служить взаимному согласию.

Другим важным принципом является своевременность и добровольность преобразования. Использование новации долга должно базироваться на добровольном согласии обеих сторон и быть оформлено в соответствии с законодательством.

Однопорядочность преобразований и равноправие сторон – это еще один принцип, который следует учитывать при внедрении концепции преобразования обязательства. Изменение долгового обязательства должно быть справедливым и учитывать интересы каждой из сторон.

Важно отметить, что конкретные детали и процедуры преобразования облигационных отношений зависят от применяемого законодательства и контекста каждого отдельного случая.

Важные моменты при заключении договора о переходе долга: возможные риски и преимущества

Когда стороны принимают решение о передаче обязательства по погашению долга, необходимо учитывать ряд ключевых аспектов. Важно осознавать потенциальные риски и выгоды, которые сопутствуют данному преобразованию. Обсуждение таких моментов поможет заемщику и кредитору принять взвешенное решение и избежать возможных негативных последствий.

Риски

Переход долга может быть связан с некоторыми рисками, с которыми необходимо быть ознакомленным заемщику и кредитору. Возможным риском является потеря контроля над процессом, так как после заключения договора о новации заемщик может оказаться в полной зависимости от нового кредитора. Другим риском может быть изменение условий договора, например, ухудшение сроков, процентной ставки или других важных условий. Также, следует учитывать возможные юридические риски, связанные с возможными недопониманиями или оспариванием договора новации в будущем.

Преимущества

Несмотря на потенциальные риски, переход долга также может иметь значительные преимущества. К примеру, новый кредитор может быть более гибким в отношении выплат, предложить лучшие условия погашения или предоставить более выгодные бонусы. Возможно, новый кредитор также может предоставить различные финансовые опции, которые не были доступны при исходном займе. Кроме того, если новый кредитор является более надежным или имеет лучшую репутацию, это может положительно сказаться на дальнейших взаимоотношениях и предоставить дополнительные гарантии для успешной погашения долга.

Инновационные способы превращения задолженности в финансовые обязательства

В современном финансовом мире существуют различные подходы к преобразованию долговой нагрузки в заемные обязательства, предлагающие новаторские решения для эффективного управления финансовыми ресурсами. Эти инновации не только позволяют заемщикам пересмотреть свои задолженности, но и предоставляют кредиторам гибкие инструменты для улучшения условий кредитных соглашений.

- Альтернативные методы конверсии долга: такие инструменты позволяют должникам преобразовать предоставленный ими кредит в другую форму финансирования. Это может быть конвертация долга в акции компании, облигации или даже в социальные обязательства, например, инвестиции в экологически чистые проекты или социальные программы. Путем применения таких инновационных методов заемщикам даются возможности для трансформации задолженности в долгосрочные инвестиции, способствующие стимулированию развития и роста.

- Гибкие условия погашения: данный подход предлагает создание индивидуальных схем выплаты кредитных средств, учитывающих конкретные финансовые возможности заемщика. Это может включать отсрочку погашения, установление временных интервалов для выплат, изменение процентных ставок и другие инструменты, удовлетворяющие интересы обеих сторон. Такая гибкость позволяет заемщику более эффективно управлять своими финансовыми обязательствами и вносить платежи в соответствии с возможностями его бизнеса.

- Инновационные схемы обеспечения: чтобы обезопасить кредитора от риска невыплаты долга, разрабатываются и внедряются различные современные методы обеспечения. Это может быть использование криптовалютных страховок, залоговых соглашений, внедрение блокчейн-технологий или даже эмиссия токенов в рамках Initial Coin Offering (ICO). Такие схемы обеспечения позволяют кредитору иметь больше гарантий возврата средств, а также создают новые возможности для инвестирования и привлечения капитала.

Эти и другие новаторские способы преобразования задолженности в заемные обязательства предлагают широкий выбор инструментов для эффективного управления финансовыми ресурсами и создания более выгодных условий для заемщиков и кредиторов. Выбор конкретного метода зависит от целей и потребностей сторон, однако все они направлены на улучшение финансовой устойчивости и развитие современных форм заемных обязательств.

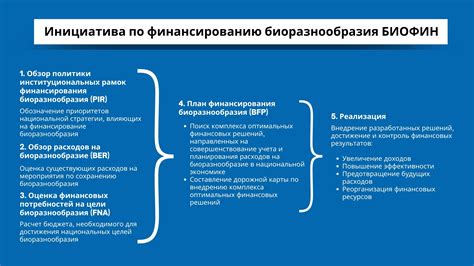

Инновационные подходы к финансированию: разнообразие моделей через интеллектуальное реинвестирование

Развитие финансовой сферы напрямую связано с постоянной необходимостью поиска новых моделей финансирования. В условиях современного рынка, где конкуренция между компаниями становится все более ожесточенной, инновационные подходы к привлечению средств становятся необходимостью.

Одним из таких подходов является интеллектуальное реинвестирование, которое предлагает уникальные модели финансирования через долговые новации. Эти модели позволяют компаниям эффективно использовать имеющиеся активы, преобразуя их в финансовые инструменты и привлекая инвестиции.

Одной из таких моделей является...

Еще одной моделью, основанной на принципах интеллектуального реинвестирования, является...

Также стоит отметить модель, которая...

Каждая из этих моделей представляет собой инновационный подход к финансированию, где особое внимание уделяется эффективному использованию ресурсов и активов компании. Применение этих моделей позволяет достичь гибкости и устойчивости финансовой системы, снижая риски и создавая новые возможности для развития.

Таким образом, инновационные модели финансирования через долговые новации представляют собой перспективные инструменты, способные существенно повлиять на развитие финансовой сферы. Они открывают новые горизонты для компаний, позволяя им эффективно управлять финансовыми потоками и привлекать необходимые ресурсы для своего развития.

Примеры успешных инноваций в обязательствах по займу: удачные преобразования долгов в мировой практике

В сфере финансовых отношений между кредиторами и заемщиками существует ряд инновационных подходов, применяемых для изменения обязательств по займу. Эти изменения позволяют улучшить условия займа, обеспечить устойчивость финансовых потоков и эффективно управлять долговыми обязательствами.

Мировая практика насчитывает множество успешных примеров инноваций в этой сфере, которые доказали свою эффективность и способность улучшить финансовое положение и долгосрочную устойчивость компаний.

Один из вариантов инновации долга предусматривает рефинансирование кредита с целью снижения процентной ставки и увеличения периода погашения задолженности. Эта стратегия позволяет заемщику снизить нагрузку на финансовые ресурсы, что способствует развитию бизнеса и укреплению его финансовой позиции.

Другой интересный пример - замена долгового обязательства на акции компании. Такой подход позволяет влиять на структуру капитала и привлекать дополнительные ресурсы для развития бизнеса. Кроме того, он дает возможность кредитору принять на себя риск инвестиций и стать акционером, с целью реализации потенциальной прибыли.

Также часто применяется модель облигационного займа с опцией конвертации в акции. Это позволяет займодавцу получить гарантированную доходность в виде процентных платежей, а заемщику предоставляет возможность преобразовать долг в акции с целью участия в успехах и прибыли компании.

Иными словами, примеры успешных инноваций в обязательствах по займу демонстрируют разнообразие подходов к трансформации долговых обязательств и позволяют компаниям внедрить инструменты, способствующие улучшению их финансового положения и развитию бизнеса.

Кейс A: Как компания X преобразила свои обязательства и смогла привлечь значительные инвестиции

Одной из эффективных стратегий компании X для увеличения ее капитала и привлечения инвестиций стало преобразование ее долговых обязательств в заемное финансирование. Благодаря тщательному анализу и определению новых условий, компания X смогла изменить свою финансовую ситуацию и обеспечить привлечение значительных инвестиций.

Изначально, компания X столкнулась с проблемой наличия больших долговых обязательств, которые серьезно ограничивали ее возможности для роста и развития. Однако, благодаря созданию плана по новации своих обязательств, компания смогла перевести свой долг на более выгодные условия, превратив его в заемное финансирование. Это позволило компании X получить дополнительные денежные средства и обеспечило возможность для развития новых проектов и инвестиций.

Важным аспектом этого кейса является тщательный анализ финансовых показателей компании X и определение оптимальных условий для новации долга. Компания X провела детальное исследование рынка, оценила потенциальные инвестиции и риски, а также выработала стратегию привлечения новых инвесторов. С помощью профессиональных финансовых консультантов и экспертов, компания X смогла успешно провести процесс новации своих обязательств.

Благодаря преобразованию долга в заемное финансирование, компания X смогла привлечь крупные инвестиции, которые позволили ей диверсифицировать свой бизнес, расширить свою деятельность и укрепить свое финансовое положение. Этот кейс демонстрирует важность инновационных подходов к управлению финансами и показывает, как правильное использование новации долга может создать новые возможности для компании и помочь ей достичь финансовых целей.

Кейс B: Оптимизация финансирования через новацию задолженности в компании Y: достижение высокой эффективности

В данном разделе мы рассмотрим конкретный кейс компании Y, которая, с целью оптимизации своего финансирования, применила инновационный подход к управлению своей задолженностью. Путем осуществления новации долговых обязательств, компания Y достигла высокой эффективности в своей финансовой деятельности.

Оптимизация финансирования – один из ключевых аспектов успешного ведения бизнеса. Она позволяет компании снизить свои затраты на обслуживание долгов и повысить свою конкурентоспособность. В свою очередь, новация задолженности представляет собой инновационный инструмент для улучшения финансового положения компании.

Компания Y как проактивный участник рынка решила воспользоваться возможностями, которые предоставляет новация долговых обязательств. Это позволило ей пересмотреть условия своих займов, снизить процентные ставки и улучшить сроки погашения задолженности.

Применение новации долга в компании Y принесло значительные результаты. Улучшение условий финансирования позволило компании снизить ежемесячные платежи, снизить общую сумму задолженности и повысить ликвидность. Благодаря этому, компания получила дополнительные ресурсы для развития своего бизнеса, увеличения объемов производства и укрепления своей позиции на рынке.

- Улучшение условий финансирования: снижение процентных ставок;

- Снижение ежемесячных платежей;

- Сокращение общей суммы задолженности;

- Повышение ликвидности;

- Дополнительные ресурсы для развития бизнеса.

В итоге, оптимизация финансирования через новацию долга стала важным стратегическим шагом для компании Y. Она позволила компании достичь высокой эффективности в своей финансовой деятельности, повысить свою конкурентоспособность и обеспечить свою устойчивость на рынке.

Вера в будущее: перспективы использования инноваций задолженности в сфере финансовых новшеств

Высокий интеллект финансовых рынков всегда вызывал восхищение и интерес. Масштабы и сложность финансовых операций в эпоху цифровых технологий поражают воображение. Уникальность заключается не только в технологических и финансовых новшествах, но и в постоянном стремлении к развитию и передовым идеям, которые могут положить начало совершенно новой эпохе в индустрии финансов.

Инновации задолженности являются одним из ключевых аспектов финансовых новаций, направленных на оптимизацию и улучшение процессов в сфере финансовых операций. Они представляют собой краеугольный камень в построении нового будущего финансовых рынков. Концепция этих инноваций заключается в создании новых подходов к управлению задолженностью и долгами, которые позволяют снизить риски и улучшить эффективность финансовых процессов.

Перспективы использования инноваций задолженности в сфере финансовых инноваций огромны. Они затрагивают различные аспекты финансовых операций, такие как управление рисками, выпуск и обслуживание долговых инструментов, а также развитие новых моделей финансирования. Эти инновации могут дать новый импульс развитию финансовых инструментов и привлечению капитала, способствуя их доступности и гибкости.

Вера в будущее инноваций задолженности пробуждает надежду на создание финансовой системы, способной адаптироваться и эволюционировать вместе с постоянно меняющимися требованиями рынка. Они позволяют преодолеть традиционные ограничения и привносят глубокие изменения в структуру финансовых рынков.

Перспективы использования инноваций задолженности в сфере финансовых инноваций являются одной из важнейших тем современной финансовой индустрии. Они открывают новые возможности для развития, оптимизации и улучшения финансовых операций, а также способствуют выходу на новый уровень в эволюции финансовых рынков.

Вопрос-ответ

Что такое "новация долга" в заемное обязательство?

Новация долга в заемное обязательство - это процесс изменения условий существующего долгового обязательства между кредитором и заемщиком с согласия обеих сторон. В результате новации долг перестает существовать по старым условиям, а появляется новое долговое обязательство, которое может включать изменения в сумме займа, сроках его погашения, процентной ставке и других условиях.

Какие могут быть причины для осуществления новации долга?

Причин для осуществления новации долга может быть несколько. Например, заемщик может столкнуться с финансовыми трудностями и не иметь возможности погасить долг по существующим условиям. В этом случае новация долга позволяет изменить условия займа таким образом, чтобы заемщик смог справиться с долгом. Кроме того, новация может быть полезна, если заемщик хочет снизить процентную ставку по займу или изменить другие условия в связи с изменением своей финансовой ситуации.

Какие примеры можно привести для лучшего понимания новации долга?

Для лучшего понимания новации долга можно привести несколько примеров. Например, представим ситуацию, когда заемщик приобрел недвижимость в кредит, но столкнулся с финансовыми трудностями, в результате чего не может погашать долг по существующим условиям. Он может обратиться к кредитору с предложением о новации долга, чтобы увеличить срок погашения и уменьшить ежемесячные выплаты. Еще один пример - заемщик может попросить кредитора о снижении процентной ставки по займу в случае, если у него улучшилась кредитная история и финансовое положение.

Какие последствия могут быть при совершении новации долга?

Совершение новации долга может иметь различные последствия для заемщика и кредитора. Для заемщика последствия зависят от вносимых изменений и, главным образом, могут проявиться в изменении суммы ежемесячных выплат, продлении срока погашения или изменении процентной ставки. Для кредитора последствия могут быть связаны с уменьшением доходности займа, но при этом кредитор также может снизить свои потери от невозврата долга или улучшить отношения с заемщиком, что может быть полезным в будущем.