В современном мире многие молодые семьи и пары сталкиваются с необходимостью приобретения собственного жилья. Однако многие из них сталкиваются с проблемой ограниченности финансовых средств, что делает ипотеку наиболее выгодным решением. В таком случае возникает вопрос о том, каким образом можно оформить ипотеку на двух заемщиков. Два человека, два дохода – это перспективная возможность не только получить кредитные средства, но и распределить на плечи обязательства по ипотеке.

Оформление ипотеки на нескольких заемщиков является весомым аргументом для банков и кредитных организаций: увеличивается сумма обеспечения, улучшается кредитная история и снижается риск возникновения задолженности. В этом случае существует возможность получить более высокую сумму ипотечного кредита, так как общий размер доходов двух заемщиков позволяет снизить риск банка и осуществить погашение задолженности в полном объеме.

Если один из заемщиков имеет низкий доход или проблемную кредитную историю, тогда дополнительный заемщик позволяет повысить шансы на получение ипотеки. Высокий или стабильный доход основного заемщика позволяет компенсировать возможные риски, связанные с платежеспособностью. При такой совместной заявке банк рассчитывает на то, что один из супругов способен надежно выплатить ипотечный кредит в случае возникновения финансовых затруднений у другого.

Преимущества партнерства при оформлении ипотеки

- Финансовые возможности: когда два заемщика объединяют свои доходы, это позволяет получить более высокий общий доход и расширить возможности приобретения желаемого жилья.

- Распределение обязательств: оформление ипотеки на двоих позволяет распределить финансовые обязательства между партнерами. Это дает возможность снизить долю индивидуально несущихся рисков и обеспечить большую финансовую стабильность.

- Преимущества в страховании: при наличии двух заемщиков участники совместной ипотеки имеют возможность воспользоваться выбором различных видов страхования, что увеличивает степень защиты и минимизирует риски.

- Выгодная процентная ставка: чаще всего банки предоставляют более выгодные условия для совместных заемщиков, что позволяет сэкономить на процентных платежах и ускорить процесс погашения кредита.

- Распределение налоговых льгот: во многих странах совместные заемщики имеют право на налоговые вычеты и льготы, что делает ипотеку более доступной и экономически выгодной.

Оформление ипотеки на двух заемщиков предлагает широкий выбор преимуществ, соединяя финансовую силу и возможности партнеров. Благодаря совместной покупке жилья, два заемщика получают большую финансовую стабильность, более приемлемые условия кредитования и возможность сэкономить на рисках и страховании. Неудивительно, что совместная ипотека становится все более популярным и выгодным вариантом для семей и партнеров, стремящихся обрести свое собственное жилье.

Увеличение вероятности одобрения займа: как повысить шансы на получение кредита

Когда речь идет об одобрении заявки на кредит, есть несколько методов, которые можно использовать, чтобы повысить свои шансы на положительное решение банка. Независимо от того, нужна ли вам ипотека или другой вид займа, следование этим рекомендациям может значительно увеличить вероятность получения желаемого кредита.

Повысьте свой кредитный рейтинг

Один из важных факторов, учитываемых банками при рассмотрении заявок, - это кредитный рейтинг заемщика. Чем выше ваш рейтинг, тем легче получить кредит. Для повышения кредитного рейтинга полезно следить за своевременным погашением всех кредитов и счетов, избегать просрочек и максимально уменьшать задолженность перед банками.

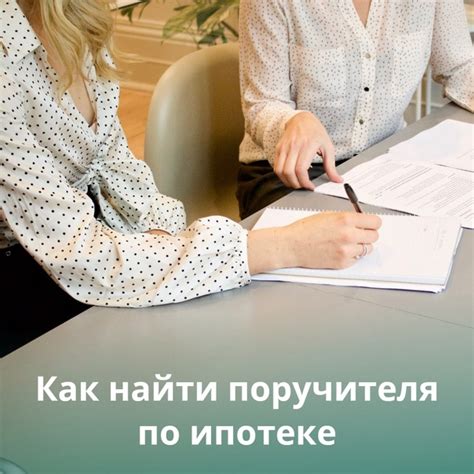

Предоставьте дополнительные гарантии

Если у вас есть сомнения в одобрении займа, рекомендуется предоставить дополнительные гарантии для подтверждения своей платежеспособности. Например, вы можете предложить залог или поручительство от надежного лица. Это поможет банку снизить риски и увеличит шансы на получение займа.

Укажите достаточные источники доходов

Чтобы увеличить свои шансы на получение кредита, необходимо предоставить банку полную и достоверную информацию о своих доходах. Указывайте все источники доходов, включая заработную плату, дополнительные начисления, арендные платежи и другие источники. Это поможет банку сделать положительное решение относительно вашей способности вернуть заемные средства.

Обратитесь к профессионалам

В случае сомнений или сложностей с оформлением кредита на двух заемщиков, рекомендуется обратиться к профессиональным консультантам или брокерам по ипотечному кредитованию. Они помогут вам сориентироваться во всех нюансах, проконсультируют по правильному подходу и дадут советы, как повысить ваши шансы на одобрение займа.

Запомните, что каждый случай индивидуален, и результаты могут отличаться в зависимости от множества факторов. Однако, следуя данным рекомендациям, вы увеличите свои шансы на получение желаемого кредита и сделаете процесс оформления ипотеки или иного займа более комфортным и успешным.

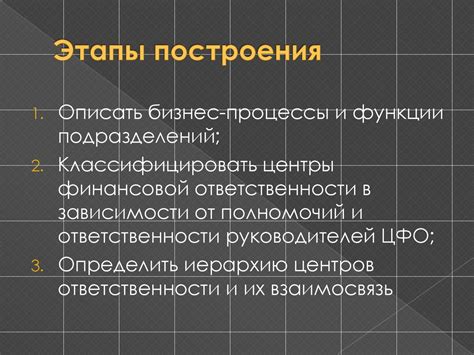

Распределение финансовой ответственности

В процессе обращения за ипотечным кредитом на двух заемщиков, возникает необходимость разделить финансовую ответственность между ними. Это означает, что оба заемщика должны быть готовы принять на себя определенные обязательства и справедливо распределить финансовые затраты.

Основные условия оформления ипотеки для совместных заемщиков

В данном разделе рассматриваются ключевые требования и условия, которые необходимо учитывать при оформлении ипотечного кредита на двух заемщиков. Обратите внимание, что при оформлении ипотеки на двоих людей необходимо учесть ряд факторов, которые могут влиять на процесс получения кредита и его условия.

- Совместное и раздельное собственное имущество: объединение или разделение?

- Финансовая платежеспособность каждого заемщика: как это влияет на выдачу ипотеки

- Роль супружеского договора в оформлении ипотеки на двоих заемщиков

- Совместная ответственность или индивидуальные доли при возникновении проблем со страховкой или выплатами

- Различные варианты оформления совместной собственности: собственное жилье или долевое заключение договора?

Имейте в виду, что оформление ипотеки на двух заемщиков может предоставить определенные преимущества, такие как повышение объема доступного кредита или распределение финансовой нагрузки. Однако, необходимо тщательно ознакомиться с условиями и требованиями банка, а также учесть риски и возможные ограничения.

Совместная подача заявки и общая гарантия при ипотеке

В данном разделе рассматривается возможность совместной подачи заявки и совместного обеспечения при оформлении ипотеки. Принимая во внимание природу согласительства и взаимной ответственности, данная опция позволяет не только распределить финансовые обязательства между двумя заемщиками, но и повысить шансы на получение кредита.

Когда два человека решают приобрести жилье в ипотеку, они могут совместно подать заявку на получение кредита. Это означает, что оба заемщика будут рассматриваться банком как солидарные заемщики, что увеличивает сумму совокупного дохода и позволяет увеличить вероятность одобрения кредита.

К тому же, совместная заявка может привести к получению более выгодных условий ипотеки. Поскольку два заемщика обеспечивают дополнительные гарантии, банк может предложить более низкий процент по кредиту или больший срок погашения, что в свою очередь может способствовать снижению ежемесячного платежа.

Когда речь идет о совместном обеспечении, заемщики могут предоставить общий залог для ипотеки. Это может быть недвижимость, находящаяся в совместной собственности или принадлежащая одному из заемщиков. Общий залог увеличивает уверенность банка в своей финансовой защите и улучшает позиции заемщиков при переговорах о предоставлении ипотеки.

| Преимущества совместной заявки и общего обеспечения: |

|---|

| Увеличение суммы совокупного дохода |

| Повышение вероятности одобрения кредита |

| Возможность получения более выгодных условий ипотеки |

| Улучшение финансовой защиты и уверенности банка |

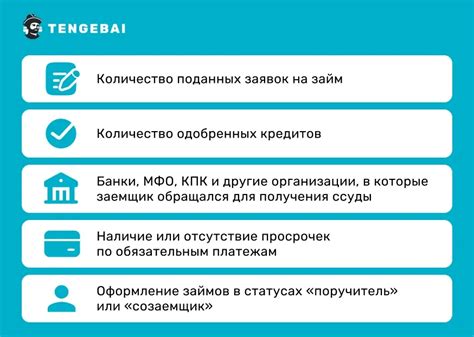

Уровень доходов и кредитная история каждого заемщика

Уровень доходов – это сумма денег, которую зарабатывает каждый заемщик. Он определяется через учет зарплаты, стабильных источников доходов, а также регулярных выплат по другим кредитам и обязательствам. Чем выше уровень доходов, тем больше вероятность получения ипотечного кредита с более привлекательными условиями.

Кредитная история – это запись о прошлых кредитных обязательствах каждого заемщика. Она содержит информацию о платежеспособности и своевременности погашения кредитов. Чем лучше кредитная история, тем выше шансы на получение выгодных условий ипотечного кредита. В то же время, отрицательная кредитная история может привести к отказу в получении ипотеки или ухудшению ее условий.

При оформлении ипотеки на двух заемщиков, банк учитывает уровень доходов и кредитную историю каждого из них. Это означает, что у каждого заемщика должно быть достаточно доходов для погашения кредита, а их кредитные истории должны быть положительными или предоставлять возможность их улучшения.

- Уровень доходов каждого заемщика должен быть достаточным для получения ипотеки с учетом ежемесячного платежа.

- Кредитная история каждого заемщика должна быть положительной или требовать исправления, чтобы повысить шансы на получение ипотечного кредита.

- Заемщики с разными уровнями доходов и кредитными историями должны учитывать эти факторы при выборе условий ипотечного кредита.

- Совместный заем может увеличить шансы на получение ипотеки, если уровень доходов и кредитная история каждого заемщика являются привлекательными для банка.

Рассчет платежей по ипотеке для двух кредиторов: важные детали, которые нужно учесть

В данном разделе мы рассмотрим специфичные аспекты расчета платежей по ипотечному кредиту, когда в качестве заемщиков выступают два человека. Совместная покупка недвижимости или оформление кредита совместно с партнером или супругом может повлиять на процесс выплат и требует дополнительного внимания при рассмотрении финансовых деталей. Будьте готовы к анализу нескольких ключевых моментов, чтобы успешно управлять вашим ипотечным кредитом.

Вопрос-ответ

Какие преимущества имеют две заемщика при оформлении ипотеки?

Один из основных преимуществ двух заемщиков при оформлении ипотеки - это возможность увеличить доступную сумму кредита. Благодаря объединению доходов двух заемщиков, банк может предложить более выгодные условия и высокую сумму кредита. Кроме того, наличие двух заемщиков увеличивает шансы на получение ипотеки, так как риск банка уменьшается, а также есть возможность распределить финансовую нагрузку между двумя заемщиками.

Кто может быть вторым заемщиком при оформлении ипотеки?

Вторым заемщиком при оформлении ипотеки может быть любое физическое лицо, достигшее совершеннолетия и имеющее стабильный доход. Это может быть супруг или супруга, родители, сожители или другие родственники. Также двуми заемщиками могут быть друзья или партнеры по бизнесу, если они согласны нести совместную финансовую ответственность.

Каковы основные условия оформления ипотеки на двух заемщиков?

Основные условия оформления ипотеки на двух заемщиков включают предоставление полного пакета документов обоим заемщикам, подтверждающих их доходы и занятость, а также обязательное наличие совместного собственного взноса на покупку недвижимости. Банк также может запросить информацию о кредитной истории обоих заемщиков, чтобы выявить их платежеспособность. Важно также, чтобы оба заемщика были согласны на совместное владение ипотекой и несли совместную финансовую ответственность.

Какие особенности следует учесть при оформлении ипотеки на двух заемщиков?

При оформлении ипотеки на двух заемщиков следует учесть несколько особенностей. Во-первых, необходимо учитывать, что в случае развода или разрыва отношений одного из заемщиков, оставшийся владелец недвижимости все равно несет полную финансовую ответственность перед банком. Во-вторых, при наличии совместного кредита между двумя заемщиками возможны разногласия по поводу обязанностей и платежей. Поэтому рекомендуется заключать соответствующее соглашение об оформлении ипотеки, в котором будут указаны правила пользования ипотечным кредитом.

Какие документы необходимы для оформления ипотеки на двух заемщиков?

Для оформления ипотеки на двух заемщиков необходимо предоставить следующие документы: паспорта обоих заемщиков, справки о доходах, выписки со счетов, справки о наличии других кредитов, выписки из ЕГРН для проверки наличия имущества и многое другое. Конкретный перечень документов может зависеть от требований конкретного банка.

Каковы основные особенности и преимущества оформления ипотеки на двух заемщиков?

Основной особенностью оформления ипотеки на двух заемщиков является возможность объединить совместные доходы и увеличить общую сумму кредита. Также, при наличии двух заемщиков, более вероятно получение кредита с более низкой процентной ставкой, так как банк рассматривает не одного, а двух плательщиков. Помимо этого, оформление ипотеки на двух заемщиков позволяет распределить риски между ними и уменьшить нагрузку на одного человека.