Российская банковская система занимает важное место в экономике страны и имеет огромное влияние на жизнь каждого гражданина. Важным звеном в этой системе является Центральный Банк, который выполняет функции не только регулятора денежно-кредитной политики, но и осуществляет контроль и надзор за банками. Курсы валют, процентные ставки, инфляция - все это вопросы, в компетенции Центрального Банка.

Но не всегда ЦБ занимал столь важное положение в банковской системе. Интересно то, что до 2013 года Центральный Банк не мог похвастаться статусом мегарегулятора. Эта система возникла как орган государственной власти, отвечающий за установление и регулирование основных параметров экономической политики в финансовой сфере. Он был частью Министерства Финансов Российской Федерации и выполнял функции, ныне принадлежащие Центральному Банку.

Впервые статус мегарегулятора исключительно финансовой системы России ЦБ получил в 2013 году. До этого его полномочия были ограничены. Министерство Финансов являлось более ориентированным на сторонние принципы и занималось гражданами. Центробанк же, наоборот, отвечал за межбанковские операции. Но с 2013 года статус ЦБ изменился и теперь он может накладывать штрафы на всех участников финансового рынка, проводить аудит банков и обладать другими изначально присущими корпоративным банкам атрибутами.

Роль Центрального Банка в банковской системе

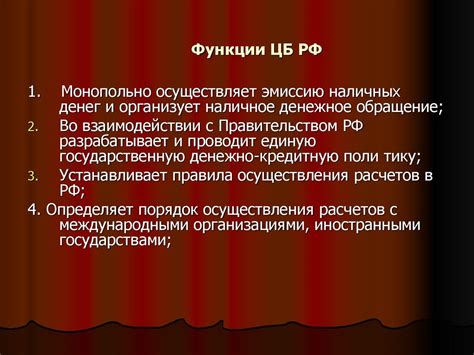

- Монетарная политика: Центральный Банк ответственен за формирование монетарной политики, регулирование денежного обращения и контроль за инфляцией. Центральный Банк определяет уровень процентных ставок, устанавливает ограничения по кредитованию и принимает меры по регулированию денежной массы в обращении.

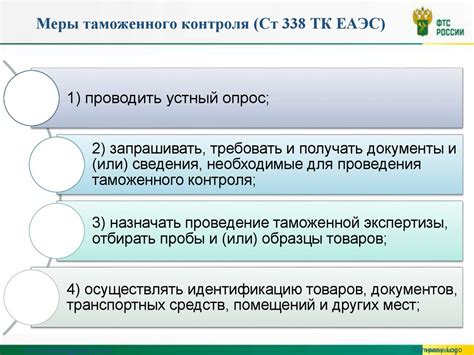

- Надзор и лицензирование: Центральный Банк осуществляет надзор за банками и другими участниками финансового рынка. ЦБ выдает лицензии на осуществление банковской деятельности, контролирует соблюдение банками правил и нормативов, а также принимает меры по предотвращению финансовых рисков.

- Финансовая стабильность: Центральный Банк заботится о стабильности финансовой системы в целом. Он проводит анализ и оценку рисков на финансовом рынке, устанавливает требования к капиталу и резервам банков для снижения системных рисков и предотвращения финансовых кризисов.

- Регулирование платежной системы: Центральный Банк осуществляет регулирование и надзор за платежной системой, обеспечивая надежность и безопасность платежей. Он контролирует работу платежных систем, разрабатывает и внедряет новые технологии и стандарты в области электронных платежей.

Роль Центрального Банка в банковской системе превратилась в мегарегулятора с начала 2013 года, когда была принята пакетная реформа, объединившая функции регулятора и надзора на финансовом рынке. Это позволило Центральному Банку более эффективно осуществлять контроль и регулирование банковской системы, поддерживать стабильность и развитие финансового сектора в стране.

Сформирование мегарегулятора: первые шаги

Создание Центрального банка Российской Федерации (ЦБ РФ) как мегарегулятора было результатом длительного развития банковской системы и финансового рынка страны. Первые шаги в этом направлении были предприняты еще в далеком 1860 году, когда был учрежден Государственный банк Российской империи.

Вплоть до 1917 года Государственный банк выполнял функции центрального банка, однако после революции в стране произошли значительные изменения в банковской системе. Была проведена национализация всех банков и учреждена Государственная банковская комиссия (Госбанкомиссия) для регулирования банковской деятельности.

В последующие годы, в результате различных реформ и изменений в экономике, российская банковская система претерпевала существенные изменения. Постепенно формировалась необходимость создания одного центрального органа, который бы мог эффективно регулировать всю деятельность банковской системы страны.

В 1990-е годы, в период крупных экономических реформ, произошло нарастание финансовых сложностей, что необходимо было активное регулирование со стороны государства. Стремительное развитие банковской системы и финансового рынка требовало усиления контроля и налаживания новых механизмов для его эффективного функционирования.

В 2013 году была принята Федеральный закон № 173-ФЗ "О Центральном банке Российской Федерации (Банке России)", который вступил в силу с 1 сентября 2013 года. Этот закон установил статус ЦБ РФ как самостоятельного федерального органа исполнительной власти и определил его основные функции и полномочия.

Таким образом, формирование мегарегулятора - ЦБ РФ - было результатом постепенного развития и эволюции банковской системы России. Было создано центральное учреждение, которое осуществляет функции регулирования и контроля за всей банковской системой страны.

| Год | Событие |

|---|---|

| 1860 | Учреждение Государственного банка Российской империи |

| 1917 | Национализация банков, учреждение Госбанкомиссии |

| 1990-е | Возникновение необходимости в усилении регулирования и контроля |

| 2013 | Принятие закона о Центральном банке Российской Федерации |

Хронология изменений ЦБ в системе регулирования

В 1992 году Центральный банк РФ был создан на основе Государственного банка СССР. В тот период ЦБ РФ осуществлял функции эмиссии денежных знаков, установления и контроля за режимом национальной валюты, а также регулирования банковской системы.

В 1995 году Центральный банк РФ получил новый статус, став независимым учреждением государства. Это позволило ЦБ РФ проводить свою деятельность вне влияния политических факторов и гарантировало стабильность финансовой системы страны.

В 2013 году произошли существенные изменения в структуре регулирования финансового сектора России. Тогда Центральный банк РФ стал мегарегулятором, объединив в себе функции надзора за банками, страховщиками, негосударственными пенсионными фондами и другими участниками финансового рынка.

В последующие годы Центральный банк продолжал укреплять свою роль и в 2014 году начал вести политику инфляционного таргетирования, приоритетом ставя стабильность цен.

В 2017 году произошло слияние Центрального банка и Федеральной службы по финансовому надзору. Новая структура получила название Банка России и стала единственным регулятором финансового рынка России.

В настоящее время Банк России продолжает развивать свою деятельность, стараясь укрепить финансовую стабильность страны и способствовать развитию банковской системы России.

Усиление роли ЦБ и его функции

С течением времени Центральный банк Российской Федерации (ЦБ) значительно укрепил свою роль и расширил свои функции. Начиная с 1990-х годов, произошли значительные изменения в банковской системе страны, и ЦБ стал мегарегулятором.

Одной из основных функций ЦБ является регулирование денежного обращения. Он контролирует выпуск денежных знаков и монет, определяет порядок их обращения, устанавливает правила для банковской системы. Кроме того, ЦБ контролирует уровень инфляции и осуществляет монетарную политику, с помощью которой регулируется количество денег в обращении.

Также ЦБ осуществляет надзор за банками и другими кредитно-финансовыми организациями. Он осуществляет лицензирование банков, контролирует их деятельность, в том числе своевременность выплаты вкладов и соблюдение законодательства о банковской тайне.

ЦБ также проводит операции на открытом рынке, покупая и продавая государственные ценные бумаги, чтобы контролировать денежное предложение в стране. Он также регулирует иностранный обмен и принимает участие в международных валютных операциях.

Важной функцией ЦБ является обеспечение финансовой стабильности. ЦБ разрабатывает политику по предотвращению финансовых кризисов, проводит стресс-тестирование банков и разрабатывает меры для предотвращения системных рисков.

Таким образом, Центральный банк Российской Федерации играет ключевую роль в регулировании банковской системы и обеспечении финансовой стабильности в стране. Его функции и полномочия постоянно совершенствуются, чтобы обеспечить надежность и безопасность денежно-кредитной системы России.

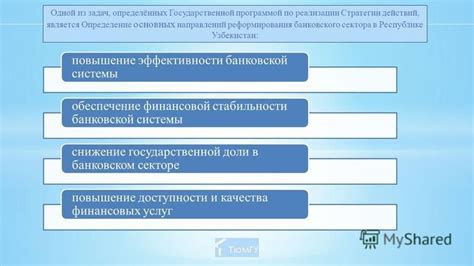

Повышение эффективности банковской системы

Центральный Банк Российской Федерации (ЦБ) начиная с конца 2014 года стал мегарегулятором, что позволило повысить эффективность банковской системы в России. ЦБ предпринял ряд шагов для обеспечения стабильности и развития финансового сектора страны.

Одним из ключевых инструментов, способствующих повышению эффективности банковской системы, стало введение международных стандартов капитала (Базель III). Эти стандарты устанавливают требования к минимальному размеру собственных средств банков и помогают предотвратить возможные финансовые кризисы.

Для улучшения надзора и контроля в банковской системе ЦБ внедрил ряд новых механизмов. Был создан реестр банковских лицензий, который позволяет быстро и эффективно контролировать и регулировать деятельность банков. Также ЦБ усилил надзор за системообразующими и крупными банками, чтобы предотвратить риски системного характера и обеспечить стабильность банковской системы в целом.

Важной составляющей повышения эффективности банковской системы стало внедрение новых технологий. ЦБ активно привлекает цифровые решения и финтех-новации, которые позволяют улучшить качество обслуживания клиентов и оптимизировать процессы в банковской сфере. Такой подход способствует росту конкурентоспособности банков и развитию инноваций в финансовом секторе.

Более эффективная банковская система имеет положительное влияние на экономику страны в целом. Открытость и прозрачность финансового сектора обеспечивают приток инвестиций и развитие предпринимательства. Повышение эффективности банковской системы является важным шагом в становлении российской экономики на международной арене.

| Преимущества повышения эффективности банковской системы: |

|---|

| 1. Улучшение контроля и надзора в банковской сфере. |

| 2. Снижение рисков возникновения финансовых кризисов. |

| 3. Развитие инноваций и привлечение финтех-новаций. |

| 4. Повышение конкурентоспособности банков. |

| 5. Увеличение притока инвестиций и развитие предпринимательства. |