Современное деловое сообщество сталкивается с постоянно изменяющейся законодательной базой, что заставляет предпринимателей и организации постоянно адаптироваться к новым условиям работы. В этой бесконечной гонке, понимание и использование наших прав и возможностей становится ключевым фактором успешного ведения бизнеса.

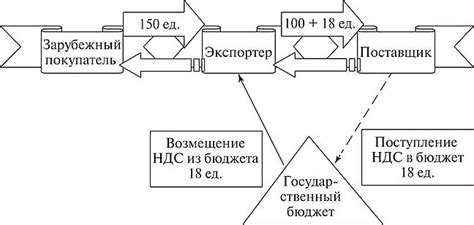

Актуальным вопросом здесь выступает налогообложение, которое имеет непосредственное влияние на финансовое состояние компании и возможность реализации стратегических планов. Одним из краеугольных камней в налоговой сфере является взимание НДС, которое для многих организаций стало настоящей головной болью. Но и здесь законодательство не стоит на месте, предлагая новые и перспективные возможности для упрощенной системы налогообложения.

Сегодня мы рассмотрим одну из таких возможностей, которая открывает новые горизонты не только для крупных корпораций, но и для малого и среднего бизнеса. Преимущества и перспективы, которые предлагает уже зарекомендовавшая себя система упрощенного налогообложения, позволяют юридическим лицам увеличить свою финансовую эффективность и стабильность, ранее недоступные для них.

Новые условия возврата налога на добавленную стоимость при применении упрощенной системы налогообложения: что изменится для предприятий?

Вступление новых условий для возмещения налога на добавленную стоимость в рамках использования упрощенной системы налогообложения открывает перспективу для предприятий реализовать некоторые значимые изменения в своих финансовых практиках. С помощью данных новых правил, организации смогут оптимизировать процедуру возврата НДС и улучшить свою финансовую положение, экономя время и ресурсы.

Во-первых, стоит обратить внимание на особенности, которые вытекают из новых условий возврата НДС на упрощенной системе налогообложения. Например, ранее не рассмотренные возможности возврата НДС или упрощенный порядок предоставления налоговых заявлений теперь станут доступны для организаций. Это может создать новые перспективы для улучшения финансового потока и увеличения конкурентоспособности компаний.

Во-вторых, изменения в условиях возврата НДС на упрощенной системе налогообложения также отразятся на процедуре получения этих возвратов. К примеру, компании могут быть заинтересованы в изучении новых механизмов или сервисов, которые могут облегчить и ускорить процесс возврата НДС. Это поможет избежать частых ошибок и сократить время на ожидание результатов.

В-третьих, изменение условий возврата НДС на упрощенной системе налогообложения имеет потенциал повлиять на финансовое планирование организаций. Ресурсы, которые ранее тратились на уплату налога, теперь могут быть перераспределены на другие нужды, что поможет компаниям усилить свою финансовую стабильность и рост.

- Конечно, перед тем как воспользоваться новыми возможностями возврата НДС на упрощенной системе налогообложения, рекомендуется провести тщательный анализ и изучить все условия и требования, учтя особенности своей организации.

- Все эти изменения позволяют предприятиям по-новому взглянуть на свою финансовую стратегию и принять решения, основанные на оптимизации и эффективности.

- В целом, новые условия возмещения НДС на УСН предоставляют предприятиям дополнительные инструменты для улучшения финансового положения и повышения конкурентоспособности на рынке.

Установленные ограничения на возврат сумм НДС

Сумма НДС, подлежащая возмещению, может быть ограничена как абсолютной величиной, так и установленным процентом от общей стоимости товаров или услуг. При этом, ограничения могут различаться в зависимости от налогового статуса организации, вида осуществляемой деятельности или специфики использования товаров и услуг.

Установленные лимиты направлены на обеспечение достаточной прозрачности и предсказуемости возврата НДС для организаций. Они также могут служить инструментом для регулирования потока средств государственного бюджета и борьбы с возможными нарушениями в сфере налогообложения.

При планировании возврата НДС необходимо учитывать установленные ограничения и налоговые нормы, чтобы избежать непредвиденных финансовых потерь и нарушений законодательства. Каждая организация должна предварительно ознакомиться с возможными лимитами и правилами возврата НДС, а также консультироваться с квалифицированными специалистами.

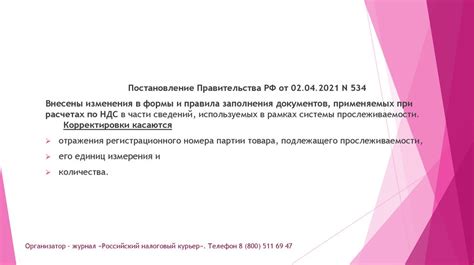

Изменения в порядке представления отчетности

В данном разделе будет рассмотрена основная тема связанная с модификацией процесса предоставления документов, касающихся отчетности. Будут обозначены изменения, касающиеся документооборота, шаблонов отчетности и требований к представлению данных.

Оптимизация процесса

Для обеспечения более эффективной работы при предоставлении отчетности, были внесены изменения в порядок сдачи и хранения документов. В результате, организации получают возможность простой и удобной передачи отчетности без лишних формальностей.

Новые требования

В связи с изменениями в порядке отчетности, появились новые требования к представлению данных. Необходимо иметь ввиду данные требования при сборе и обработке информации, чтобы обеспечить соответствие документов стандартам и упростить процесс их передачи.

Обновленные шаблоны

Для более удобного сбора и обработки данных, шаблоны отчетности были модифицированы. Это позволит организациям использовать стандартные формы для оформления документов, что упростит взаимодействие с налоговыми органами и обеспечит точность информации.

Централизованное хранение

Одним из главных изменений является введение централизованной системы хранения отчетности. Такой подход обеспечивает надежность и удобство доступа к документам, а также снижает время на поиск и обработку требуемой информации.

Внедрение изменений в порядке представления отчетности позволит организациям оптимизировать свою деятельность, упростить процесс передачи документов и облегчить взаимодействие с налоговыми органами.

Упрощенный порядок оформления заявлений

В данном разделе рассматривается упрощенный способ подачи заявлений, который предоставляет организациям удобство и экономию времени. Механизм подачи заявлений включает в себя определенные этапы, которыми необходимо ознакомиться для успешного осуществления процедуры.

Преимущества использования электронной подписи

В современном мире все больше организаций приходят к пониманию важности электронных подписей. Этот инновационный способ подтверждения подлинности информации становится все более распространенным и востребованным. Электронная подпись позволяет обеспечить целостность и достоверность документов и сообщений, а также повысить степень доверия к организации. Она предоставляет уникальные возможности для безопасной и удобной работы с электронными документами.

Одним из важных преимуществ использования электронной подписи является возможность исключить возможность подделки или изменения данных. Важно отметить, что электронная подпись, использующая шифрование, обеспечивает секретность информации и защищает данные от несанкционированного доступа. Кроме того, использование электронной подписи упрощает и ускоряет процессы взаимодействия с партнерами, клиентами и государством.

Помимо этого, электронная подпись позволяет существенно сократить расходы на бумажные документы, аренду помещений для их хранения и перевозку. Она способствует переходу на карманное офисное устройство, что обеспечивает мобильность и гибкость в работе с документами.

В целом, использование электронной подписи дает организации возможность повысить свою эффективность и конкурентоспособность. Она предоставляет уверенность в подлинности документов и защите от возможных рисков. Будучи технологическим решением, электронная подпись открывает новые горизонты и сокращает временные и материальные затраты на обработку и архивирование документации.

Обязательные условия для получения возмещения налога на добавленную стоимость

Одним из основных условий для получения возмещения НДС является наличие статуса плательщика налога на профессиональный доход (УСН). УСН охватывает категорию предпринимателей и компаний, которые работают на упрощенной системе налогообложения и уплачивают налог на базе фиксированного дохода. Для получения возмещения НДС необходимо быть плательщиком УСН и соответствовать его требованиям.

Другим важным условием является правильное ведение хозяйственной деятельности и поддержание отчетности в соответствии с законодательством. Организации должны вести учет операций, связанных с НДС, и предоставлять соответствующие документы в налоговые органы для подтверждения. Правильно оформленная отчетность позволяет обоснованно требовать возмещения уплаченного налога.

Также важным условием является соблюдение сроков предъявления требования о возмещении. Организации должны в правильном порядке подавать заявления в налоговые органы и указывать точные суммы, подлежащие возмещению. Необходимо сохранять все документы, подтверждающие право на получение возмещения НДС, и предоставлять их по запросу налоговых органов.

Новые меры контроля налоговых органов

В данном разделе представлены новые меры и правила, которые налоговые органы применяют для контроля за исполнением налоговых обязательств организаций. В рамках процесса контроля проводятся различные мероприятия и анализ документации с целью обнаружения нарушений в уплате налогов и недостоверной отчетности.

Для поведения проверок налоговым органам предоставлены новые инструменты и возможности, которые позволяют значительно повысить эффективность контроля и уменьшить уровень налоговой уклонистики. Одним из основных элементов вновь внедренной системы является использование компьютерных программ и алгоритмов, которые анализируют налоговые декларации и сравнивают их с данными внешних источников.

С целью обеспечения полноценного контроля, налоговым органам предоставлена возможность проводить проверки непосредственно в офисах организаций. При этом, проверяются не только документы и отчетность, но и имущественное состояние организации, кассовая дисциплина, обоснованность производства расходов и многие другие аспекты, влияющие на исполнение налоговых обязательств.

| Основные меры контроля: |

| - Углубленный анализ деклараций и сравнение с внешними данными; |

| - Внеплановые проверки в офисе организации; |

| - Анализ имущественного состояния и кассовой дисциплины; |

| - Проверка обоснованности производства расходов; |

| - Использование компьютерных программ и алгоритмов; |

Благодаря новым правилам контроля со стороны налоговых органов, организации сталкиваются с необходимостью более тщательно подходить к исполнению налоговых обязательств и предоставлять более достоверную отчетность. Это требует от компаний дополнительных усилий в области учета и налогового планирования, а также повышенного внимания к соблюдению налогового законодательства.

Возможность использования НДС как финансового резерва

В данном разделе мы рассмотрим перспективные аспекты использования налога на добавленную стоимость (НДС) в качестве дополнительного финансового резерва для предприятий.

- Потенциал НДС в качестве дополнительного источника финансирования

- Особенности использования НДС для пополнения бюджетного резерва предприятий

- Преимущества и риски использования НДС как финансового инструмента

- Подходы к эффективному управлению денежными средствами, полученными от НДС

- Стратегические решения по диверсификации финансового портфеля через НДС

В контексте экономической нестабильности и неопределенности рыночных условий, умелое и грамотное использование налоговых ресурсов становится важным компонентом успешного управления организацией. Использование НДС в качестве финансового резерва позволяет предприятиям создавать дополнительные возможности для финансирования важных проектов, инвестиций и развития бизнеса.

Первые шаги в использовании НДС в качестве финансового резерва начинаются с анализа текущей деятельности предприятия и определения возможностей по получению дополнительных средств. Важно учитывать риски и особенности данного подхода, чтобы минимизировать возможные негативные последствия для организации.

Преимуществами использования НДС в качестве финансового инструмента являются возможность быстрой мобилизации средств, гибкость в использовании и возможность диверсификации финансового портфеля. Однако, необходимо учитывать сложности в процессе управления налоговыми платежами, контролировать регулярность возврата НДС и анализировать потенциальные риски операций.

Осуществляя эффективное управление денежными средствами, полученными от НДС, предприятия создают финансовые резервы для финансирования неожиданных расходов, погашения задолженностей, а также для целей развития и инвестиций. Грамотное планирование и анализ обеспечивают оптимальное использование НДС в качестве финансового резерва и способствуют устойчивости и развитию предприятий.

В конечном итоге, использование НДС как финансового резерва требует внимательного анализа и планирования. Однако, правильное использование этого налогового ресурса дает предприятиям конкурентное преимущество, способствует укреплению их финансового положения и обеспечивает дополнительные возможности для роста и развития.

Преимущества возмещения НДС на УСН для малых бизнесов

Предлагаем обратить внимание на преимущества, которые открываются для малого бизнеса благодаря возмещению НДС при применении упрощенной системы налогообложения. Эта возможность позволяет организациям получить ряд экономических и конкурентных преимуществ, улучшить финансовые показатели и повысить общую эффективность деятельности.

В первую очередь, необходимо отметить, что возмещение НДС на УСН снижает налоговое бремя для предприятий, сокращая обязательства перед государством. Это позволяет малым бизнесам сосредоточить больше средств на развитие и инвестиции, стимулируя при этом экономический рост и создание новых рабочих мест.

Второе преимущество заключается в повышении конкурентоспособности малых бизнесов. Предприятия, осуществляющие возмещение НДС на УСН, могут устанавливать более конкурентные цены на свою продукцию или услуги, привлекая большее количество клиентов. Кроме того, возмещение НДС повышает привлекательность предложений бизнесов для сотрудничества с другими компаниями, потому что снижает стоимость услуг или товаров.

Третьим преимуществом является возможность повысить финансовую устойчивость предприятия. Возмещение НДС на УСН позволяет малым бизнесам увеличить собственный капитал, сохранить денежные средства и обеспечить финансовую стабильность в случае непредвиденных ситуаций или необходимости быстрого реагирования на изменения в экономической среде.

Кроме того, можно выделить еще одно преимущество - снижение бюрократической нагрузки. Благодаря возможности возмещения НДС на УСН, предприятия могут сократить количество необходимых отчетов и упростить процедуру взаимодействия с налоговыми органами, что позволяет сосредоточить больше ресурсов на основную деятельность и снизить издержки на бухгалтерское обслуживание.

Посоветуем, как правильно оформить заявление на возмещение НДС по Упрощенной системе налогообложения

В данном разделе мы делимся полезными рекомендациями по оформлению заявлений на возмещение НДС по Упрощенной системе налогообложения (УСН). Приводим практические советы и подсказки, которые помогут вам правильно оформить заявление и избежать ошибок.

Первоначально, рекомендуем внимательно ознакомиться с требованиями и подходами к оформлению данного типа заявлений. Необходимо быть в курсе актуальной документации и процедур, чтобы избежать ненужных задержек и ошибок при заполнении заявления.

Важно предоставить конкретные сведения и документы для подтверждения расходов, связанных с НДС. Будьте готовы предоставить оригиналы или копии счетов, квитанций и других документов, которые подтверждают ваши расходы и право на возврат НДС.

При заполнении заявления обратите внимание на правильность указания всех необходимых данных, включая вашу налоговую идентификационную номер, дату заполнения, а также реквизиты налогового органа. Не допускайте ошибок или неправильных данных, чтобы заявление было корректно обработано и рассмотрено налоговыми органами.

Наша рекомендация – проверьте заявление перед его отправкой. Проверьте правильность всех заполненных полей, включая суммы НДС и расходов. Убедитесь, что все документы, прикрепленные к заявлению, полностью соответствуют требованиям налоговых органов.

Вопрос-ответ

Какие новые возможности по возмещению НДС на УСН имеют организации?

В новых изменениях законодательства предусмотрено, что организации на упрощенной системе налогообложения (УСН) могут получать возмещение НДС на определенных условиях. Ранее такая возможность была недоступна для таких организаций.

Какие условия нужно соблюдать для возмещения НДС на УСН?

Организация на УСН должна соответствовать ряду условий, чтобы получать возмещение НДС. В частности, обороты организации за предыдущие 4 квартала не должны превышать определенную сумму, а также она должна вести учет по специальному режиму НДС 15.4%.

Как можно выгодно использовать возмещение НДС на УСН?

Организация, получающая возмещение НДС на УСН, может использовать эти средства для различных целей. Например, она может инвестировать их в развитие бизнеса, улучшение производственных процессов или выплату долгов. Возможности применения этих средств зависят от конкретной организации и ее потребностей.

Какие ставки НДС применяются при возмещении на УСН?

Организации, получающие возмещение НДС на УСН, применяют ставку НДС 15,25%. Это ставка, которая установлена для организаций, ведущих учет по специальному режиму НДС на УСН.