Налог на недвижимость – один из важнейших источников дохода государства, обеспечивающий финансирование различных сфер общественной жизни. В России этот важный вид налогообложения был введен в далеком 1991 году. С тех пор законодательство о налоге на недвижимость в стране прошло через ряд изменений, связанных с изменением государственной политики и социальной экономической ситуации.

История введения налога на недвижимость в России начинается с реформы налоговой системы в начале 90-х годов прошлого века. В те годы, после распада Советского Союза и перехода к рыночным отношениям, Россия столкнулась с серьезными финансовыми трудностями, растущими бюджетными дефицитами и необходимостью налоговой реформы. Введение налога на недвижимость стало одним из способов пополнения государственной казны.

Первоначально, налог на недвижимость был введен на добровольной основе и предусматривался только для граждан, имеющих частную собственность. Однако уже в 1997 году был принят Федеральный закон, который ввел обязательный налог на всю недвижимость, находящуюся на территории Российской Федерации. С тех пор налог на недвижимость стал одним из основных источников дохода для местных бюджетов, а его размеры и порядок расчета регулируются Федеральным законодательством.

История налога на недвижимость в России

Введение налога на недвижимость в России было связано с необходимостью обеспечения финансовой устойчивости местных бюджетов и улучшения условий жизни граждан.

Первые попытки введения налога на недвижимость были предприняты еще в начале 1990-х годов. Однако, из-за отсутствия необходимого законодательного регулирования и сложностей в оценке имущества, эти попытки оказались неэффективными.

В 1998 году был принят Закон «О налоге на имущество организаций». Этот закон предусматривал налогообложение только организаций, не затрагивая физических лиц и их недвижимость.

Окончательным шагом к введению налога на недвижимость для физических лиц в России стало принятие Федерального закона от 22 октября 1994 года № 196-ФЗ «О введении налога на недвижимость».

- С 1995 года в России начались первые попытки введения налога на недвижимость для физических лиц.

- В настоящее время налог на недвижимость в России взимается в виде муниципального налога.

История налога на недвижимость в России связана с постоянными изменениями в законодательстве, направленными на упрощение процедуры уплаты налога и повышение эффективности его сбора.

Первые изменения законодательства

Первое законодательное регулирование налога на недвижимость было осуществлено в 1998 году, когда был принят Федеральный закон "О налогах на имущество организаций и физических лиц". Согласно этому закону, налог на недвижимость начал взиматься с 1 января 1999 года.

В начале своего введения, налог на недвижимость предусматривал уплату физическими лицами налога только в отношении земельных участков и загородных жилых домов. Однако, в последующие годы законодательство постепенно менялось и расширяло круг объектов, на которые взимается налог.

В 2001 году были внесены первые изменения в закон о налоге на недвижимость, которые коснулись введения налога на квартиры и квартиры в многоквартирных домах.

Следующие существенные изменения в законодательстве о налоге на недвижимость были внесены в 2003 году, когда был увеличен минимальный налоговый платеж для физических лиц в зависимости от кадастровой стоимости имущества.

В последующие годы было проведено еще несколько изменений законодательства о налоге на недвижимость, связанных с уточнением порядка уплаты налога, введением новых льгот и регулярным обновлением кадастровых стоимостей объектов недвижимости.

Единый налог на недвижимость

Суть единого налога на недвижимость заключается в том, что владельцы недвижимости платят налог, исходя из стоимости имущества, которая определяется в реестрах государственной системы кадастрового учета. Налоговая ставка может различаться в зависимости от типа недвижимости (жилой, коммерческой и т.д.) и ее расположения.

Важно отметить, что единый налог на недвижимость не зависит от доходов или расходов владельцев. Он является фиксированным платежом, который нужно вносить ежегодно. Средства, полученные от уплаты этого налога, используются на местном уровне для развития инфраструктуры, социальной сферы, образования и других целей.

С течением времени законодательство по единому налогу на недвижимость изменялось. Изначально налог применялся только для физических лиц, но позже распространился и на юридических лиц, которые владеют недвижимостью. Также в некоторых регионах установлены особые льготные условия для определенных категорий налогоплательщиков, например, пенсионеров или инвалидов.

- 2007 год - внесены изменения в законодательство, касающиеся расчета и уплаты единого налога на недвижимость;

- 2014 год - усилена ответственность за неуплату налога;

- 2018 год - введены штрафы за нарушение сроков уплаты налога;

- 2021 год - установлены новые ставки налога, а также предусмотрена возможность получения скидки на уплату налога при оплате весь суммы единовременно.

Единый налог на недвижимость является одним из важных источников доходов для государства и муниципалитетов. Он помогает обеспечить финансирование различных сфер жизни общества и способствует поддержанию инфраструктуры в надлежащем состоянии.

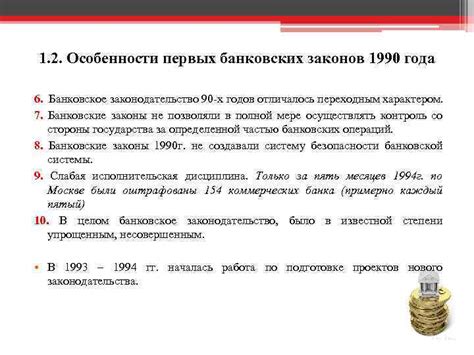

Налоговое законодательство 90-х годов

В 1990-х годах в России произошло множество изменений в налоговом законодательстве, влияющих на систему налогообложения недвижимости. В 1991 году был принят Кодекс Российской Федерации об административных правонарушениях, в котором были предусмотрены штрафы и санкции за неуплату налогов на недвижимость.

В 1992 году был принят Налоговый кодекс Российской Федерации, который внес значительные изменения в систему налогообложения. Он ввел новые налоги на недвижимость, включая налог на имущество организаций и налог на имущество физических лиц.

С 1993 года физические лица стали платить налог на недвижимость в виде налога на землю. Он взимался на земельные участки, на которых находятся жилые дома или квартиры. Налоговая база и ставки налога устанавливались местными органами власти и могли отличаться в разных регионах страны.

Еще одним изменением в налоговом законодательстве было введение налога на недвижимость для коммерческих организаций. Этот налог жестко регулировался государством и зависел от площади и рыночной стоимости недвижимого имущества.

Стоит отметить, что в 90-е годы налоговая система в России была сильно нестабильной. Возникали проблемы с неправильным расчетом налогов и их несвоевременной уплатой. Это негативно сказывалось на финансовом состоянии страны и приводило к множеству споров и судебных разбирательств.

В целом, налоговое законодательство 90-х годов в России было сложным и подвергалось частым изменениям. Однако, именно в этот период были заложены основы для развития системы налогообложения недвижимости в стране.

Новые изменения законодательства

Законодательство, регулирующее налог на недвижимость в России, регулярно подвергается изменениям и обновлениям. В последние годы были внесены несколько важных изменений, направленных на повышение эффективности сбора налогов и упрощение процедуры их уплаты.

Одним из таких изменений является введение единого налогового кадастра недвижимости. Кадастровые инженеры создают цифровые базы данных, которые содержат детальную информацию о каждом объекте недвижимости. Благодаря этому изменению, система сбора налога на недвижимость стала более прозрачной и эффективной.

Важным изменением стало также введение упрощенной системы налогообложения для некоммерческих организаций. Согласно новому законодательству, некоммерческие организации могут получить освобождение от уплаты налога на недвижимость, если используют свою недвижимость исключительно для некоммерческой деятельности.

Еще одним важным изменением стало введение налога на земельные участки, на которых расположены объекты недвижимости. Ранее налог уплачивался только за недвижимость, но с новыми изменениями, владельцы недвижимости также обязаны уплачивать налоги за земельные участки. Это изменение позволило увеличить доходы бюджета и более справедливо распределить налоговые обязанности собственников недвижимости.

| Введение | Изменение | Описание |

|---|---|---|

| Единый налоговый кадастр недвижимости | Улучшение системы сбора налогов | Введение цифровых баз данных о недвижимости |

| Упрощенная система налогообложения для некоммерческих организаций | Сокращение налоговых обязанностей | Освобождение от уплаты налога для некоммерческой недвижимости |

| Введение налога на земельные участки | Увеличение доходов бюджета | Уплата налога за земельные участки, на которых расположена недвижимость |

Современное состояние налога на недвижимость

С наступлением 2000-х годов налог на недвижимость в России стал активно развиваться и изменяться. Он стал основным источником доходов местных бюджетов и вступил в силу во всех регионах страны.

В настоящее время налог на недвижимость взимается в соответствии с федеральным и региональным законодательством. Основу налоговой базы составляют кадастровая стоимость объектов недвижимости. Плательщиками налога могут быть как физические, так и юридические лица, владеющие недвижимостью.

Ставки налога на недвижимость устанавливаются на уровне регионов и могут различаться в зависимости от категории объекта недвижимости, его расположения и других факторов. В настоящее время ставки налога на недвижимость колеблются от 0,1% до 2% от кадастровой стоимости объекта.

Налог на недвижимость взимается ежегодно и уплачивается в местные бюджеты. Порядок уплаты налога и сроки его уплаты регулируются законодательством. Обычно налог уплачивается в течение определенного периода, который может составлять несколько месяцев или даже год.

Для определения размера налогового платежа используется кадастровая стоимость объекта недвижимости, которая устанавливается органами государственной власти. Кадастровую стоимость можно узнать на сайте Федеральной Кадастровой Палаты.

Важно отметить, что налог на недвижимость может быть уменьшен или освобожден от уплаты в случае наличия определенных льгот. Например, семьи с детьми, инвалиды и другие категории граждан могут быть освобождены от уплаты налога или получить значительные скидки на его сумму.

Таким образом, современное состояние налога на недвижимость в России предполагает его взимание на федеральном и региональном уровнях, а также учет различных факторов, влияющих на его величину и сроки уплаты.

| Срок уплаты налога | Ставка налога (%) |

|---|---|

| В течение первого полугодия | 0,1 |

| В течение второго полугодия | 0,5 |

| На протяжении года | 1 |